Marktvolumen, Marktanteile, Marktprognose und mehr

Im Leitfaden Marktanalyse führen wir Sie detailliert durch die Schritte und Methoden der Marktanalyse.

- In Teil 1 führen wir Sie in das quantitative Marktprofil ein mit Methoden zur Bestimmung des Marktvolumens, der Marktprognose und der wettbewerblichen Marktanteile.

- Teil 2 wird sich mit dem qualitativen Marktprofil und der Branchenanalyse beschäftigen sowie mit erweiterten Analysemethoden zur Feststellung der Marktattraktivität.

Inhalt

1. Markt – Marktsegment – Industrie

2. Vorgehensweise bei der Marktanalyse

3. Festlegung des Marktes / Marktsegmente

4. Fixierung der Fragestellung und Datenquellen

5. Erstellung eines quantitativen Marktprofils

→ Ermittlung des Marktvolumens

→ Die Marktanteile

→ Marktdynamik und Marktlebenszyklus

→ Das Marktpotential mit der Abbildung des relevanten und adressierbaren Marktes

→ Marktsättigung

Die Marktanalyse beschäftigt sich mit der Momentaufnahme des Marktes und kann durch die Anwendung projektiver Verfahren auf die Zukunft des Marktes gerichtet sein, man spricht dann von der Marktprognose.

In diesem Leitfaden werden zunächst die Momentaufnahme der Märkte, der Market Snapshot (auch Market Profile genannt) und die darauf aufbauenden Analysen dargestellt. Die Marktprognose wird im Kapitel „Präskriptive Analysen“ behandelt.

Die Marktanalyse in den Unternehmen umfasst folgende Aufgaben:

- Im Rahmen der Marktanalyse erfolgt die genaue Abgrenzung des relevanten Marktes und die Schaffung eines gemeinsamen Marktverständnisses.

- Die Marktanalyse identifiziert die wichtigsten Marktstrukturen und versucht diese zu erklären und ihr Zusammenwirken zu verstehen.

- Sie dient der Erkennung aktueller und künftiger Marktpotentiale und der Bewertung der Chancen und Risiken auf dem Markt.

- Zu ihren zentralen Aufgaben gehört die Überwachung von Frühindikatoren, um dem Unternehmen ein proaktives und frühzeitiges Handeln zu ermöglichen.

- Die Marktanalyse liefert fundierte Erkenntnis über Kundengruppen und Kundenbedürfnisse auf dem Markt.

- Sie gibt Einschätzungen über die aktuellen und künftigen Entwicklungen der wichtigsten Umfeldfaktoren.

- Eine fundierte Marktanalyse liefert durch ihre Insights das Fundament der Marketingplanung.

- Die Marktanalyse hat die Aufgabe, neue Geschäftsideen und -felder frühzeitig zu erkennen und zu bewerten (also Business Development).

- Die Marktanalyse reduziert die Unsicherheit bei marktorientierten Entscheidungen.

Eine Grundlage für die fundierte Marktanalyse ist die möglichst korrekte Erfassung relevanter Fakten. Die Recherche dieser Fakten ist für Märkte und Marktsegmente aufgrund der Vielzahl der Akteure und Einflussfaktoren häufig komplex und mit Unsicherheiten behaftet.

Bevor die Faktenlage der Marktanalyse betrachtet wird, sollen zunächst zentrale Begriffe im Kontext der Market Intelligence erläutert werden.

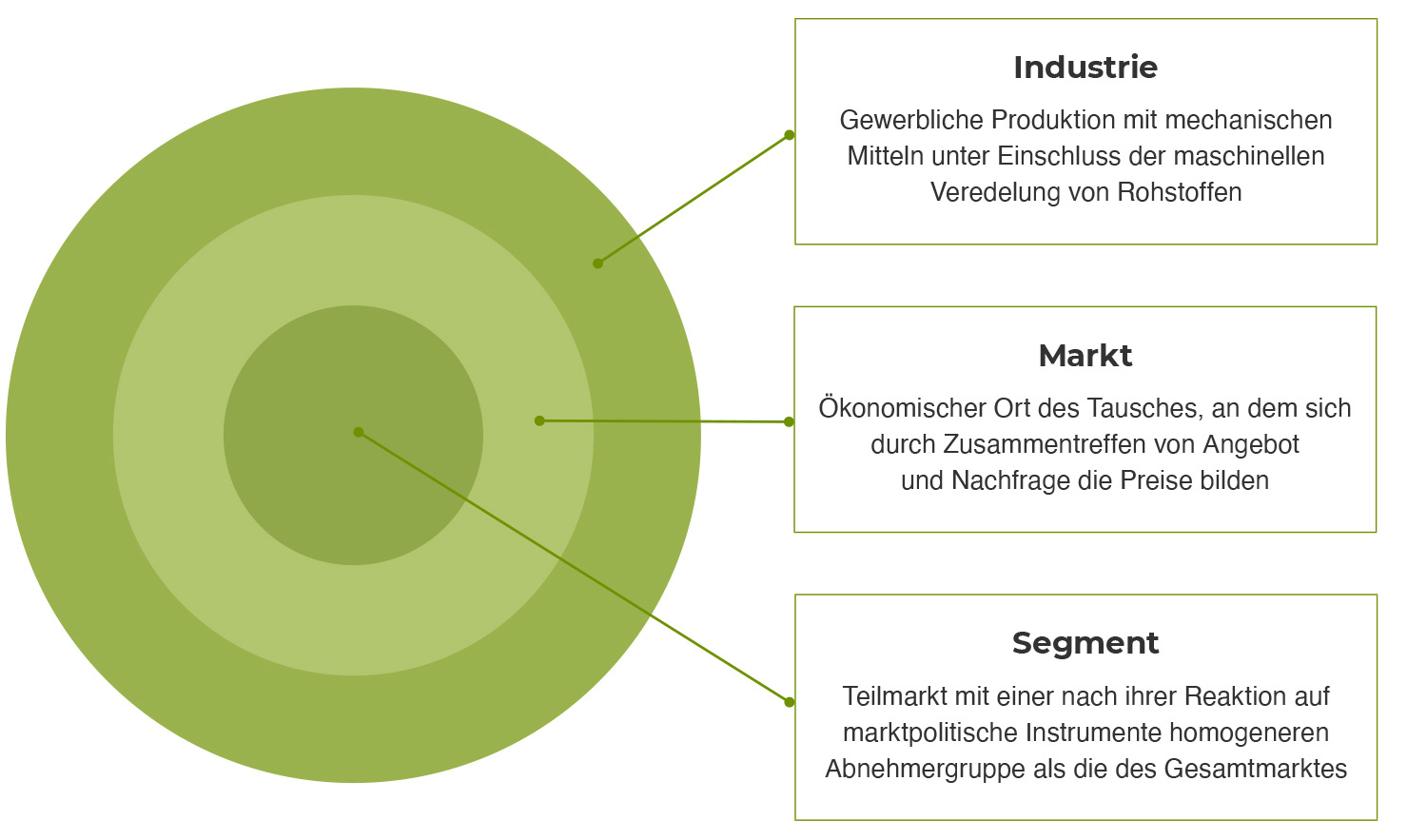

1. Markt – Marktsegment - Industrie

Zur Klärung des Analyseobjektes der Market Intelligence müssen zunächst die zentralen Begriffe Markt, Marktsegment und Industrie abgegrenzt werden.

Der Gegenstand der Marktanalyse können sowohl Märkte als auch einzelne Marktsegmente oder eben ganze Industrien sein.

- Industrie fasst alle Unternehmen einer herstellenden Branche zusammen, sowohl die eigentlichen Produzenten als auch die damit zusammenhängenden Dienstleistungs- oder Zulieferunternehmen. So sprechen wir von der Automobilindustrie, der Chemie- oder der Pharmaindustrie. Im Dienstleistungsbereich hat sich teilweise der Begriff der „Wirtschaft“ oder des „Dienstleisters“ durchgesetzt, zum Beispiel bei Sammelbegriffen wie Versicherungswirtschaft oder Mobilitätsdienstleister.

- Märkte werden in der Betriebswirtschaftslehre über den ökonomischen Ort der Austauschbeziehungen definiert, also des Zusammentreffens von Angebot und Nachfrage, wobei hier streng genommen weitere Klassifizierungen wie z. B. Absatz- und Liefermärkte möglich sind.

- Marktsegmente sind Teilmengen eines Marktes, die sich durch spezifische Eigenschaften der Kundengruppen zum Beispiel im Kaufverhalten oder in der räumlichen Zuordnung u.a. differenzieren lassen, also zum Beispiel das Marktsegment der Mittelklasse-PKW und das Marktsegment für Luxusfahrzeuge.

Wenn im Folgenden von Marktanalyse gesprochen wird, kann sich das sowohl auf einen Gesamtmarkt als auch auf einzelne Marktsegmente beziehen.

2. Vorgehensweise bei der Marktanalyse

Die typische Vorgehensweise bei einer Marktanalyse lässt sich in einem 7-Schritte-Prozess darstellen. Die Schritte werden in den folgenden Kapiteln detailliert erläutert.

1. Festlegung des Marktes / Marktsegments

2. Fixierung der Fragestellung und Datenquellen

3. Erstellung eines quantitativen Marktprofils

4. Erstellung eines qualitativen Marktprofils

5. Analyse und Bewertung der Informationen

7. Wichtige Daten bewahren

3. Festlegung des Marktes / Marktsegmente

Vor der Durchführung der Marktanalyse muss die genaue Abgrenzung des relevanten Marktes / Marktsegmentes vorgenommen werden. Für die Definition und Abgrenzung der Märkte / Marktsegmente werden vielfältige Kriterien in unterschiedlichen Kombinationen angewendet, u. a.:

- Regionale Abgrenzung (z. B. der Markt für unsere Produkte in der Türkei (international / national) oder im Saarland (regional / lokal),

- Sachliche Abgrenzung nach Produktgruppen oder Dienstleistungscluster (z. B. der Markt für Schleifmittel; der Markt für IT-Dienstleistungen),

- Abgrenzung nach Anwendungsgebieten der Produkte / Services (z. B. der Einsatz der Produkte bei Kühlanlagen),

- Abgrenzung nach personenbezogenen Kriterien nach Zielgruppenmerkmalen (z. B. nach Soziodemographie das Marktsegment der Zielgruppe Frau 30 bis 50 Jahren),

- Abgrenzung nach der Beschaffungsart der Kunden (z. B. Neu- oder Ersatzbeschaffung).

In vielen Branchen existieren branchenspezifische Segmentierungssystematiken, die von den Branchenverbänden oder spezialisierten Forschungsinstituten entwickelt wurden – eine Anlehnung an diese Klassifikationen kann die Datenbeschaffung grundsätzlich erleichtern, da Zahlen der Branchenverbände häufig in diesen Segmentierungen veröffentlich werden.

Viele Unternehmen bilden ihre eigene Segmentierungslogik aus, die auf ihr spezifisches Produkt- und Kundenportfolio abgestimmt ist. Häufig bestimmt die Segmentierungslogik die Art der Marktbearbeitung, denn für die Marktsegmente werden konkrete Produktentwicklungen und Marketingaktivitäten geplant. Damit erhält die Marktsegmentierung ein großes Gewicht für strategische Entscheidungen, sie hat Auswirkungen auf das gesamte Marketing, da dieser Systematik die Ressourcenplanung, die Strategie der Marktbearbeitung und die Organisationsstruktur der Marketingabteilung folgen.

Outside-In-Segmentierungen des Marktes

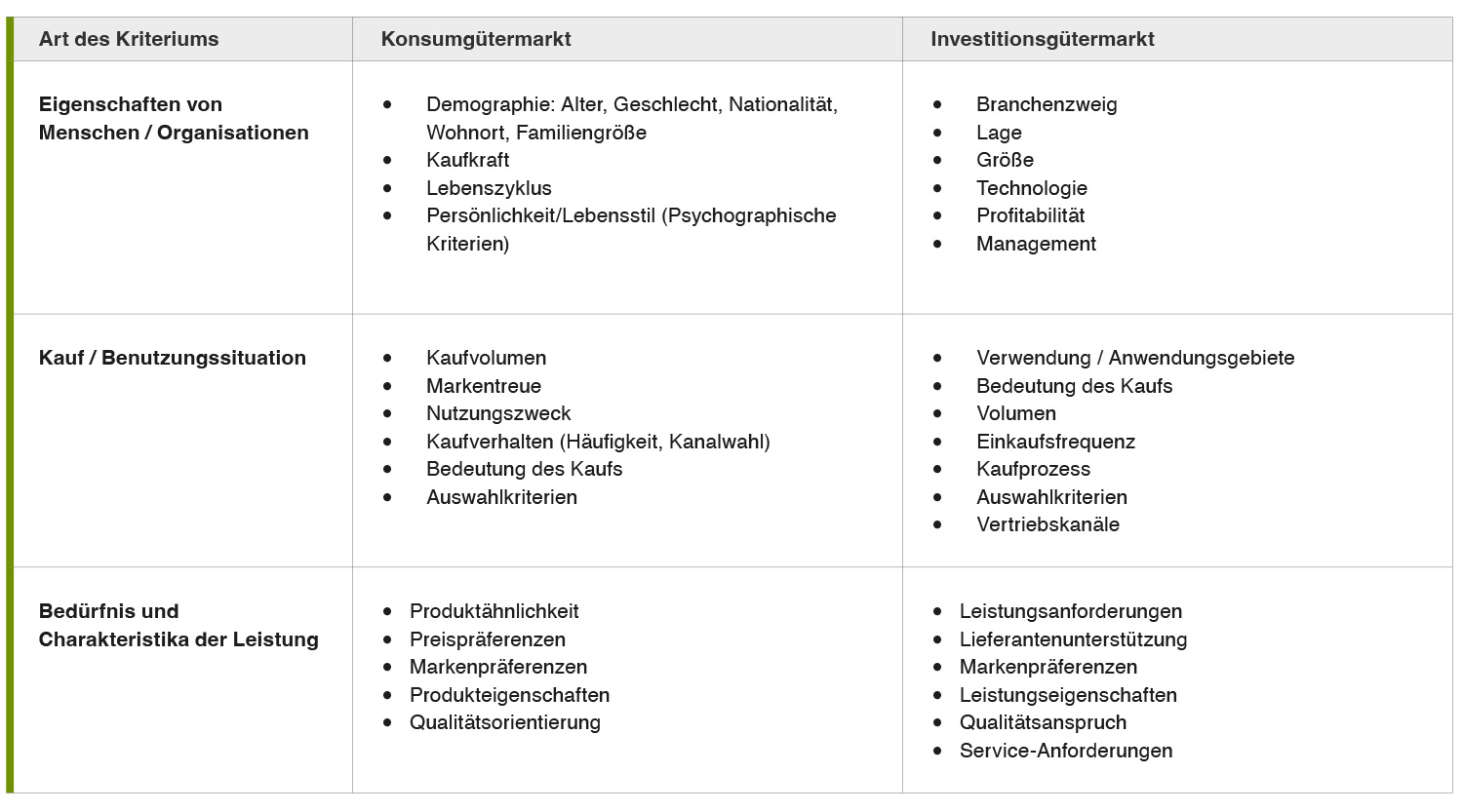

Die Abbildung gibt einen Überblick über mögliche Segmentierungskriterien für Konsumgüter- und Investitionsgütermärkte, die sich an externen Faktoren der Märkte oder Zielgruppen orientieren.Typische Dimensionen der externen Segmentierung sind die Eigenschaften der Zielgruppen, Aspekte der Kauf- oder Nutzungssituation und spezifische Bedürfnisse oder Charakteristika des Leistungsangebots. Diese Segmentierungen werden aufgrund der externen Abgrenzungsfaktoren als Outside-In Segmentierungen bezeichnet.

Inside-Out Analyse der Marktsegmente

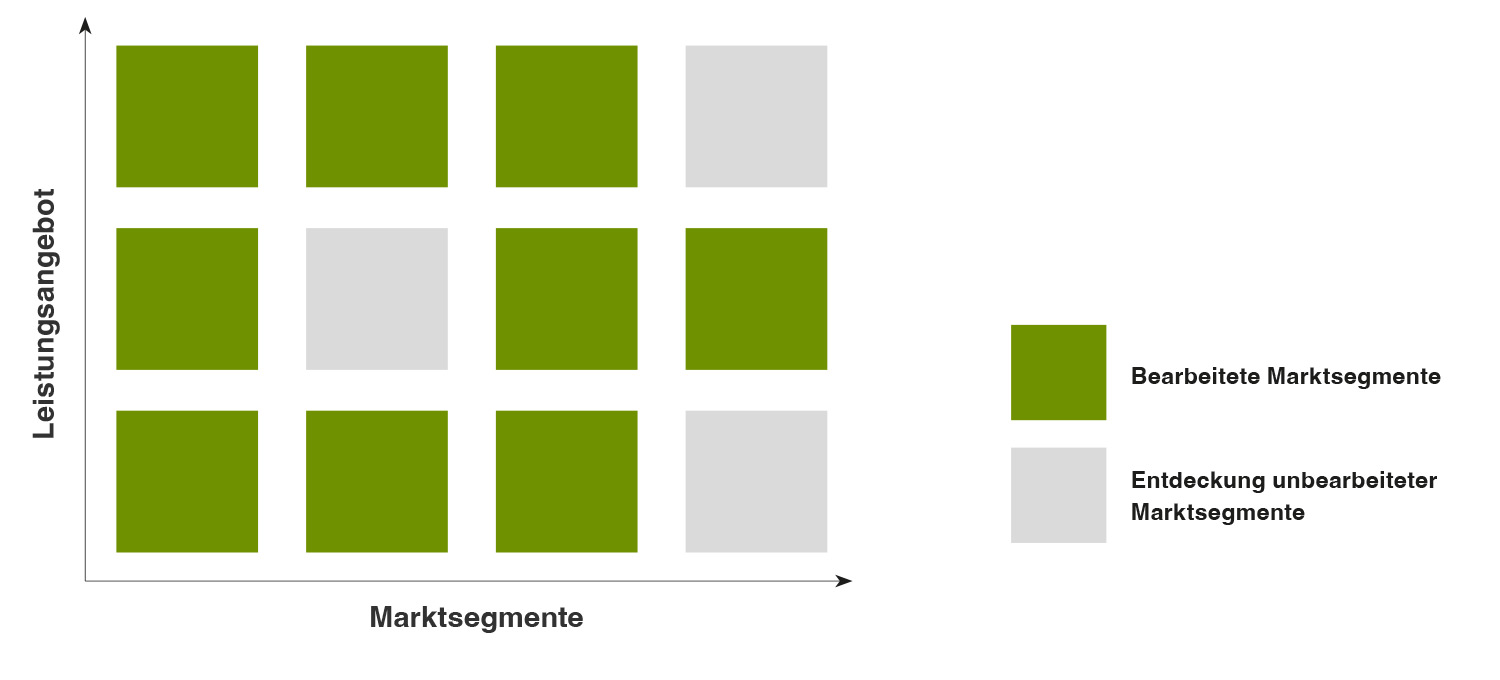

Für fortgeschrittene Marktanalysten kann die unternehmensspezifische Segmentierungslogik im Rahmen einer Inside-Out-Analyse verwendet werden, um die bisherige Marktsegmentierung zu überprüfen und gegebenenfalls anzupassen.

Bei dieser Analyse wird festgestellt, welche Marktsegmente das Unternehmen bislang mit welchem Leistungsangebot bedient. Durch die entstehende Matrix können neue Marktsegmente entdeckt werden, die bislang nicht mit dem eigenen Leistungsangebot angesprochen werden. Somit werden Angebots- oder Marktbearbeitungslücken sichtbar und organisches Wachstumspotentiale auf bereits bearbeiteten Märkten können entdeckt werden.

Entdeckung von Marktchancen durch die Inside-Out-Analyse von Marktsegmenten und Leistungsangeboten auf den Märkten.

Quelle: MARKTRADAR

Es lohnt sich, bei dieser Analyse die Perspektive zu wechseln und die Inside-Out-Analyse für die Wettbewerber durchzuführen, also mit dem wettbewerblichen Leistungsangebot – so können bislang unentdeckte Potentiale im Wettbewerbsangebot erkannt werden, für die vielleicht ein Absatzpotential für die eigenen Leistungen besteht. Diese Chancen zu nutzen ist in der Wachstumsstrategie erfolgsversprechender als völlig neue Geschäftsfelder zu öffnen.

4. Fixierung der Fragestellung und Datenquellen

Meist wird eine Marktanalyse durch eine konkrete Fragestellung initiiert, z. B. soll die Entwicklung eines Marktes bewertet werden, um zu entscheiden, welche Marketingaktivitäten im kommenden Jahr eingesetzt werden sollen oder das künftige Produktportfolio soll an den Erfordernissen des Marktes ausgerichtet werden.

Je nach Fragestellung kann es erforderlich sein, sehr spezifische Fakten zu recherchieren (wie z. B. die Absatzentwicklung eines bestimmten Produktes oder Produktsegmentes auf einem Markt oder die Vertriebsstruktur und Serviceaktivitäten der Wettbewerber auf einem regionalen Markt) und es müssen vielleicht sogar Primärerhebungen / Befragungen durchgeführt werden.

In dieser Stufe der Marktanalyse ist es wichtig, dass die Fragestellung durch den internen Auftraggeber möglichst genau definiert wird und der Analyst den Verwendungszweck der Ergebnisse kennt. Nur so kann er die wirklich benötigten Fakten identifizieren, sie recherchieren und zielgerichtet analysieren.

Aufbauend auf der Fragestellung wird der Analyst zunächst festlegen, welche Fakten zur Beantwortung der Frage erforderlich sind. Im nächsten Schritt muss geprüft werden, welche Daten bereits unternehmensintern vorliegen und für welche Informationen externe Daten beschafft werden müssen.

5. Erstellung eines quantitativen Marktprofils

In vielen Marktanalysen geht es um die Feststellung der quantitativen Marktfakten, also der Frage nach der Größe des Marktes, den Marktpotentialen, den Marktanteilen und die künftigen Entwicklungen. In einem quantitativen Marktprofil können diese Daten zusammengestellt werden, um die Entwicklungen mit Fakten im Zeitverlauf zu beobachten und zu bewerten, aber auch um die Marktgrößen und -entwicklungen zwischen den Märkten zu vergleichen und somit eine Marktpriorisierung durch die Einschätzung der Marktattraktivität vorzunehmen.

Nachfolgend werden die wichtigsten Fakten des quantitativen Marktprofils vorgestellt, beginnend mit dem Marktvolumen.

Ermittlung des Marktvolumens

Das Marktvolumen ist eine wichtige Beurteilungsgröße für die Bedeutung eines Marktes. Größere Märkte gelten in der Regel als attraktiver als kleine Märkte, da sie ein höheres Absatzpotential suggerieren. Diese Einschätzung kann allerdings fehlleiten, wenn zum Beispiel ein Großteil des Marktvolumens von starken Wettbewerbern gehalten wird und kein Marktwachstum zu erwarten ist. Das Marktvolumen sollte daher nicht alleinstehend betrachtet werden, sondern in Kombination mit Wettbewerbsdaten in einer Zeitreihenbetrachtung sowie mit der Bewertung des Zukunftspotentials / Wachstumspotentials.

Da oft keine exakten Zahlen vorliegen, muss das Marktvolumen in vielen Fällen geschätzt oder über Primärerhebungen ermittelt werden. Eine noch größere Herausforderung steckt in der Ermittlung der Volumendaten für einzelne Marktsegmente – in vielen Anwendungsfällen werden segmentspezifische Einschätzungen benötigt, um etwa das eigene Produktportfolio wachstumsorientiert weiterzuentwickeln oder die Segmente mit dem größten Wachstumspotential zu identifizieren.

Die gängigsten Verfahren zur Ermittlung der Marktvolumina sind folgende:

- Daten aus einer zentralen Marktstatistiken

Das Marktvolumen ist hier durch eine zentrale Marktstatistik bekannt, da z. B. an einen zentralen Verband oder eine Regulierungsbehörde alle Abgabemengen gemeldet werden (wie teilweise in der Pharmaindustrie) oder alle Absatzhandlungen zentral erfasst werden (z. B. der Verkauf von PKW-Neuwagen durch die Anmeldungen bei den Meldestellen oder die Anzahl der erteilten Baugenehmigungen bei den Baubehörden). Bei diesem Verfahren hat man eine recht präzise Erfassung des Marktvolumens. - Deduktive Verfahren zur Ermittlung des Marktvolumens

In manchen Märkten ist es möglich und sinnvoll, das Marktvolumen über mittelbare Werte wie z. B. Import-/ Exportquoten, Produktionsmengen, Anzahl der Abnehmer oder hochgerechnete Abnahmemengen zu schätzen. So kann die Anzahl der absetzbaren Traktorreifen über die Anzahl der neu verkauften Traktoren zuzüglich der Ersatzbeschaffung im Traktorenbestand in einem Markt ermittelt werden. - Wettbewerberumsätze (Bottom-Up-Verfahren) zur Bestimmung des Marktvolumens

Die Ermittlung der Marktvolumina kann durch die Aggregation (Aufsummieren) der Absatz-/ Umsatzvolumen der stärksten Mitbewerber im Markt durchgeführt werden (entweder mit einem Korrekturfaktor für kleinere Wettbewerber oder nach dem Pareto-Prinzip, d. h. es werden bewusst nur die stärksten Wettbewerber erfasst, so dass 80 % des Marktes abgedeckt sind). Dieses Verfahren kann analog für die Bestimmung der Größe in den Marktsegmenten durchgeführt werden. - Top-Down-Ansatz / Splitverfahren für Marktsegmente

Das gesamte, bekannte Marktvolumen (z.B. über eine zentrale Meldestelle) wird über einen prozentualen Ansatz auf die verschiedenen Marktsegmente aufgeteilt, um die segmentspezifischen Größen zu ermitteln. - Gegenstromverfahren Marktvolumenbestimmung (Kombination Bottom-Up- und Top-Down-Verfahren)

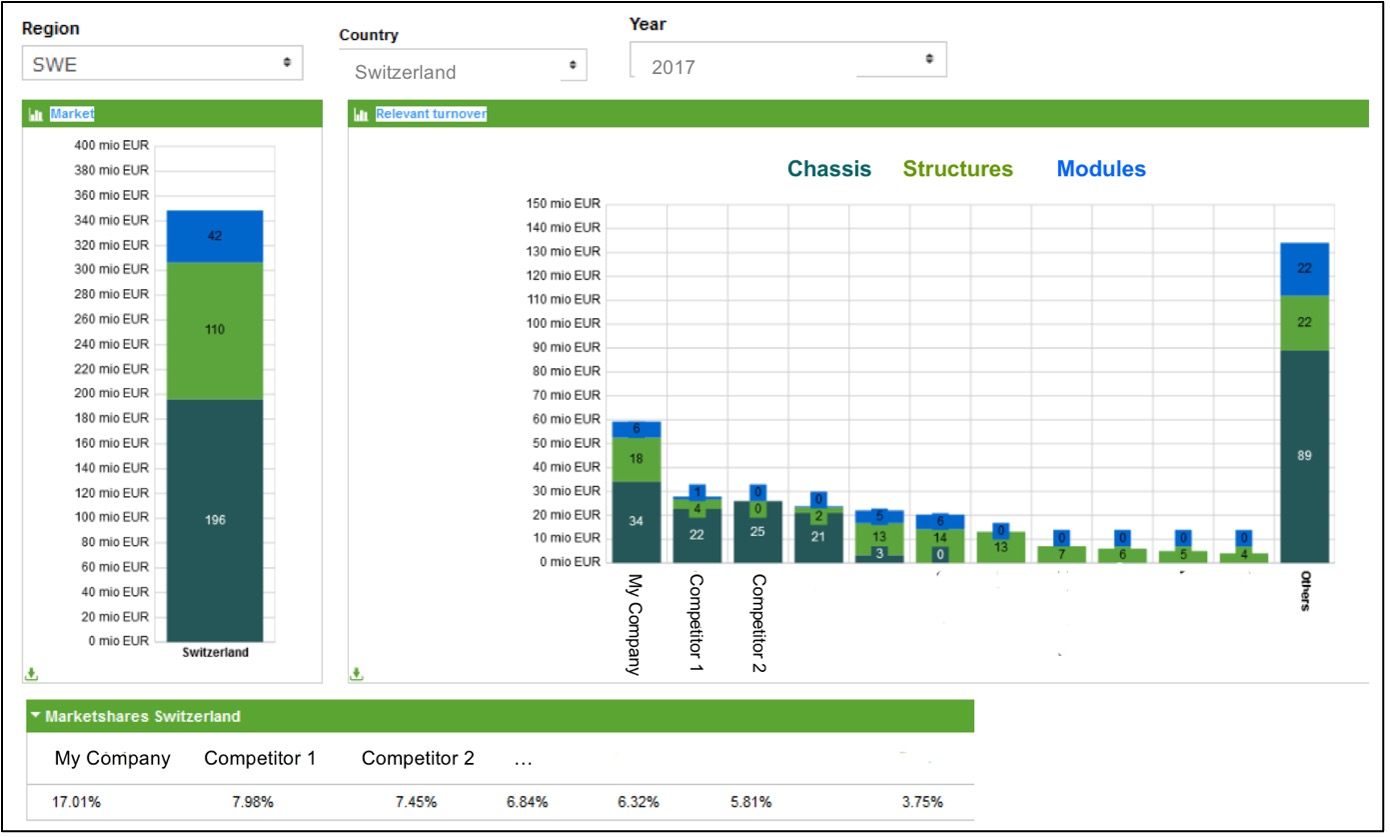

Mit diesem Verfahren können im Gegenstromverfahren die Umsätze der Wettbewerber gegen das bekannte Marktvolumen plausibilisiert werden. Im Beispiel in der Abbildung wird das Marktvolumen für 3 Marktsegmente (Chassis, Structures, Modules im Automobilmarkt) in der Schweiz aufgeführt. Die Umsätze der Hauptwettbewerber werden im Gegenstromverfahren segmentspezifisch gegenübergestellt. Das entstehende Gap zwischen den bekannten Umsatzanteilen und dem gesamten Marktvolumen wird der Position „Others / Sonstige“ zugeschlagen, also den bislang (noch) nicht erfassten Mitbewerbern.

Je höher bei diesem Verfahren der Wert bei „Others / Sonstige“ ist, desto mehr Klärungsbedarf gibt es für die Marketing Intelligence in diesem Markt: Sind alle wichtigen Wettbewerber erfasst oder ist der Markt in der Tat so kleinteilig, dass trotz Erfassung der größten Mitbewerber der Großteil der Marktanteile nicht zugeordnet werden kann? Oder ist der Ansatz des Marktvolumens zu hoch? Die Gegenstromanalyse ist auf jedem Fall ein wichtiges Hilfsmittel zur Plausibilisierung der Marktvolumendaten.

Ermittlung des Marktvolumins im Gegenstromverfahren Top-Down (linke Grafik Gesamtmarkt) und Bottom-Up (rechte Grafik Umsätze Wettbewerber)

Quelle: MARKTRADAR

- Marktgrößenermittlung über Wertkettenmodelle

In manchen Märkten sind die Marktvolumina in bestimmten Marktstufen bekannt, wie z. B. das Gesamtabsatzvolumen von Heizungen in Neubauten in Deutschland. Um von dieser Volumenzahl des Endabsatzes zu dem Marktvolumen für Teilkomponenten wie Rohrleitungen zu kommen, kann die Wertschöpfungskette mit den verschiedenen Stufen modelliert und der jeweilige Wertschöpfungsbeitrag zu- bzw. abgerechnet werden. So kann z. B. ermittelt werden, dass bei einem jährlichen Gesamtumsatz von 400 Mio. Euro netto für neue Heizungen in Neubauten der Anteil der Rohrleitungen bei 1 % liegt und somit das Marktvolumen bei 4 Mio. Euro netto. Abzüglich der Händlermarge von 40 % ergibt sich ein Marktvolumen von 2,4 Mio. Euro netto. Die Modellierung einer Wertkette hat einen weiteren Effekt: Sie zeigt Wirkketten im Markt auf und kann dem Unternehmen Ansätze für Veränderungen und Einflussmöglichkeiten deutlich machen. - Expertenbefragung/ Delphi-Methode für die Marktanalyse

In einem aufwändigeren, aber häufig lohnenden Verfahren können die Volumina über Expertenbefragungen (z. B. qualitative Interviews von Lieferanten oder Großkunden) ermittelt werden. Das Vorgehen gilt in analoger Weise für die Ermittlung der Volumina für spezifische Marktsegmente. Bei der Delphi-Methode werden die Befragten mit den Erhebungsergebnissen der ersten Runde konfrontiert, um Abweichungen und zugrundeliegende Annahmen aufzuklären und sich in mehreren Befragungsschleifen den wahrscheinlich korrekten Größen anzunähern.

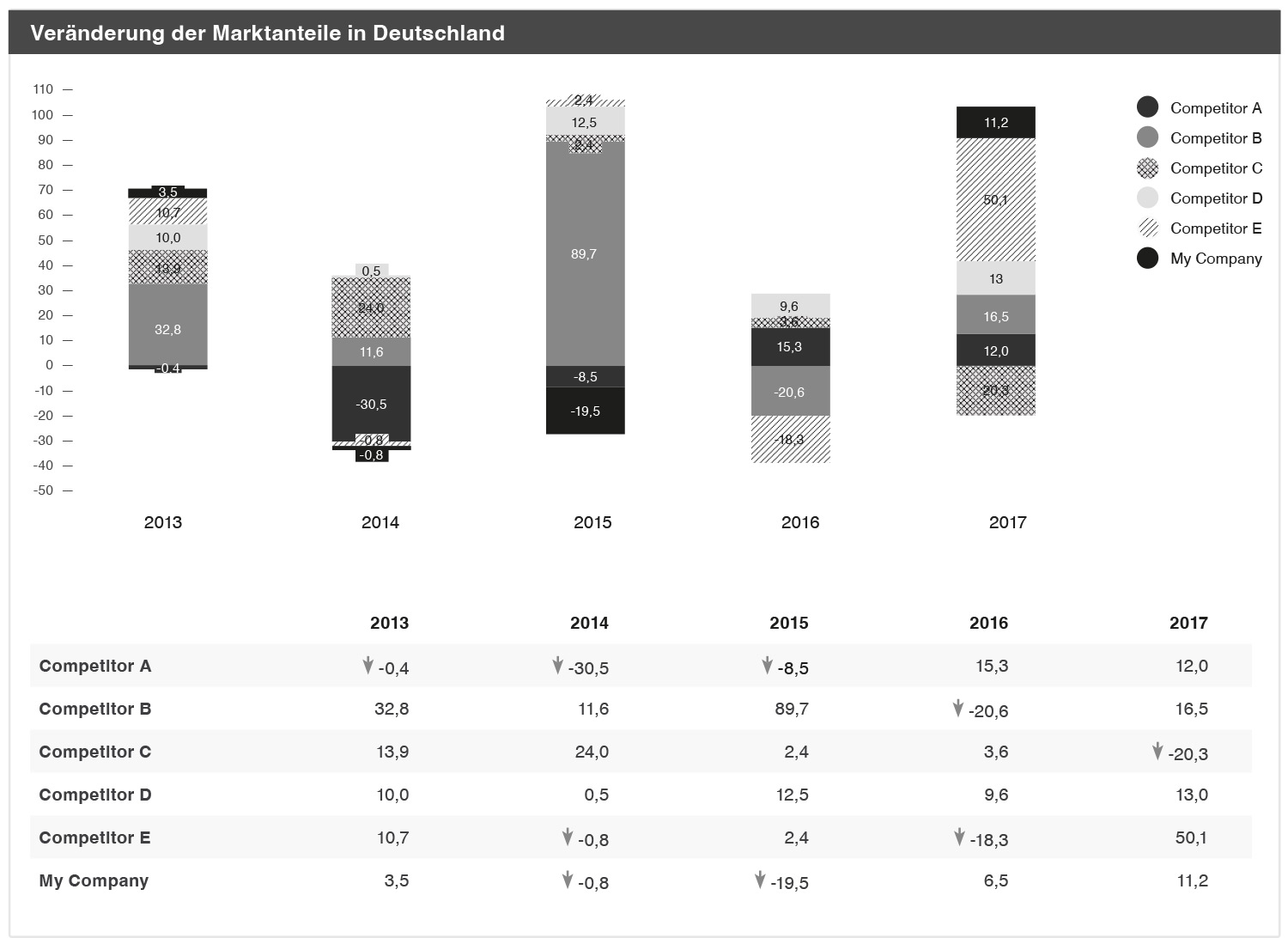

Die Marktanteile

Das Marktvolumen und die Absatz-/ Umsatzvolumina der Wettbewerber werden klassischerweise auch zur Bestimmung der Marktanteile genutzt. Dies ist in der Regel die zweite zentrale Kennzahl in der Faktenbasis der Märkte. Von besonderem Erkenntniswert sind hier insbesondere die prozentualen Veränderungen im Zeitablauf.

Auch bei der Ermittlung der wettbewerblichen Marktanteile kommen häufig Schätzwerte zum Einsatz, da die Marktanteile der Konkurrenten in spezifischen Marktsegmenten nur in seltenen Fällen in Quellen ausgewiesen sind.

Zur Ermittlung der Marktanteile können folgende Verfahren eingesetzt werden:

- Expertenbefragung/ Delphi-Methode Marktanteile

Hier werden Branchenexperten, Großkunden oder Handelskanäle zu den Marktanteilen/ Marktanteilsentwicklungen der Wettbewerber befragt werden. - Deduktive Verfahren (Top-Down-Ansatz) zur Ermittlung der Marktanteile

Bei den deduktiven Verfahren werden häufig in einem Top-Down-Ansatz prozentual vom Marktvolumen ausgehend die geschätzten Marktanteile des Wettbewerbs bestimmt. Hierbei helfen Befragungen des Vertriebs oder die Verfolgung von Auftragseingängen beim Wettbewerb durch Lost-Order-Analysen (Sammlung der eigenen Auftragsverluste mit der Zuordnung zum Wettbewerber, der den Auftrag gewonnen hat). Gleiches gilt für die Festlegung der Marktanteile auf Segmentebene.

Deduktive Verfahren können aber auch im Rahmen eines Bottom-Up-Ansatz eingesetzt werden, indem z.B. auf der Basis der Abnahmemenge eines für die Produktion zentralen Rohstoffes oder durch den Distributionsgrad in den Handelsketten die Marktanteile hochgerechnet werden. Hier sind je nach Branche unterschiedliche Indikatoren einsetzbar. - Gain-/ Loss-Analysen

Im B2B-Bereich kann durch die kontinuierliche Verfolgung der Kundengewinnung und der Kundenabwanderung die Veränderung in den Marktanteilen bestimmt werden.

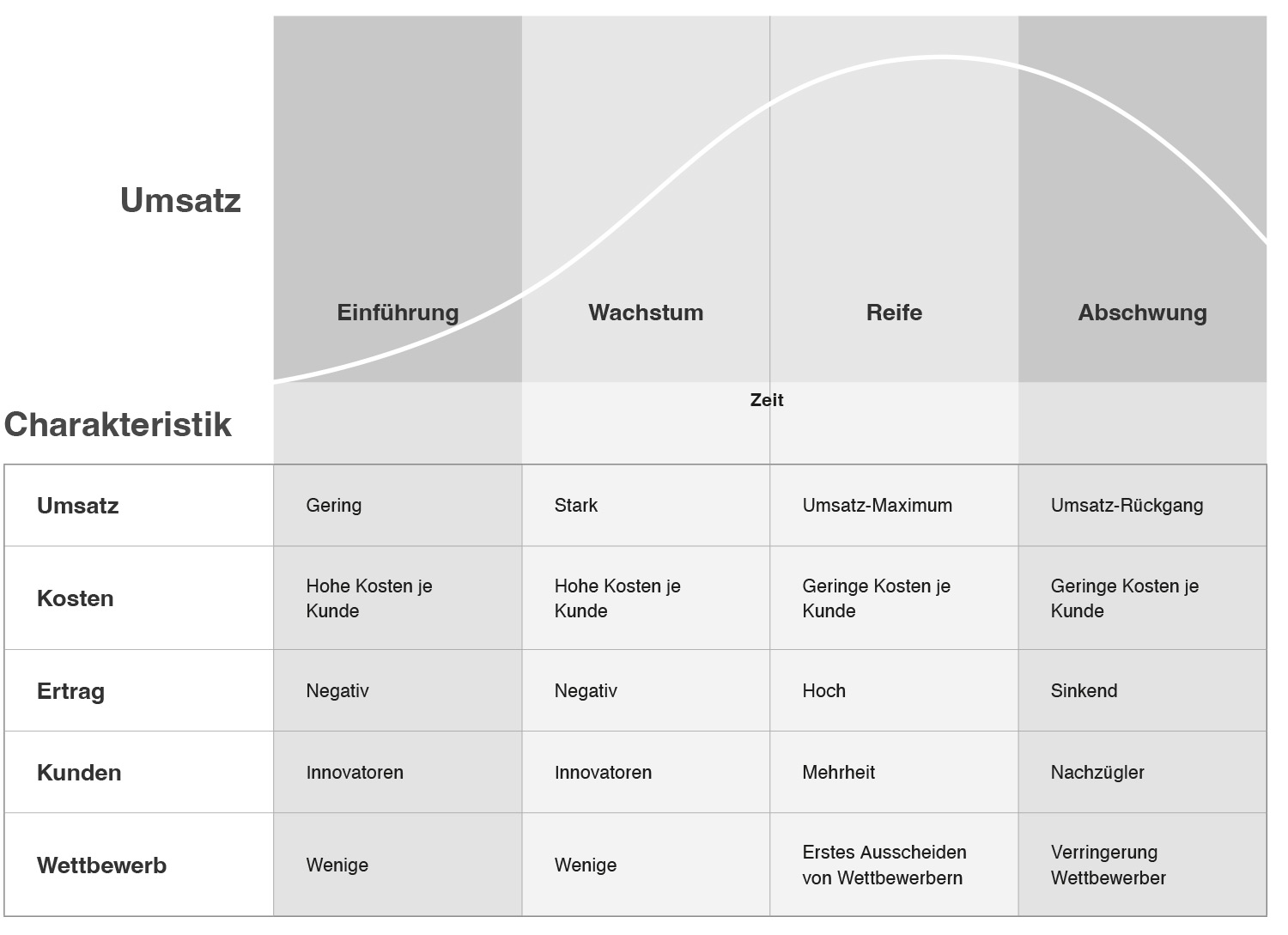

Marktdynamik und Marktlebenszyklus

Die Zahlen der Marktvolumina werden gerne in einer Zeitreihe betrachtet, so kann aus der Entwicklung über den Zeitablauf auf die bisherige Marktdynamik geschlossen werden. Die prozentualen Veränderungen erlauben Aussagen darüber, ob der Markt bis zur Gegenwart gewachsen oder geschrumpft ist bzw. ob er in der Stagnation verharrt. Sehr häufig wird das erwartete (positive oder negative) Marktwachstum als CAGR (Compound annual growth rate) ausgedrückt. Die CAGR wird in der Regel auf 5 Jahre vorausberechnet. Damit erfolgt die Hochrechnung der bisher beobachteten durchschnittlichen jährlichen Wachstumsrate auf die kommenden 5 Jahre. Diese Werte sind jedoch mit Vorsicht zu genießen, da sie für das erwartete Marktwachstum von der Fortschreibung der Wachstumsraten der Vergangenheit ausgehen, was in Zeiten disruptiver Marktveränderungen zu großen Überraschungen und Fehlprognosen führen kann.

Durch die Betrachtung der Marktdynamik kann eine Aussage über die Stellung des Marktes im Marktlebenszyklus getroffen werden. Das klassische Modell des Marktlebenszyklus geht von einer idealtypischen Entwicklungskurve der Märkte in den Phasen

- Einführung,

- Wachstum,

- Reife,

- Sättigung

- Degeneration

aus, die eine gewisse Regularität in der Phasenabfolge suggeriert. Es darf bei dieser Analyse nicht vergessen werden, dass viele Produkte / Technologien / Märkte die Einführungsphase nie verlassen und mangels Akzeptanz sofort wieder vom Markt verschwinden, Dennoch hilft die Einschätzung der Märkte nach dem Marktlebenszyklus bei der Planung der Marketingmaßnahmen, um z. B. in der Reifephase Marktstimulierungsmaßnahmen einzuleiten oder einen Produktrelaunch vorzubereiten.

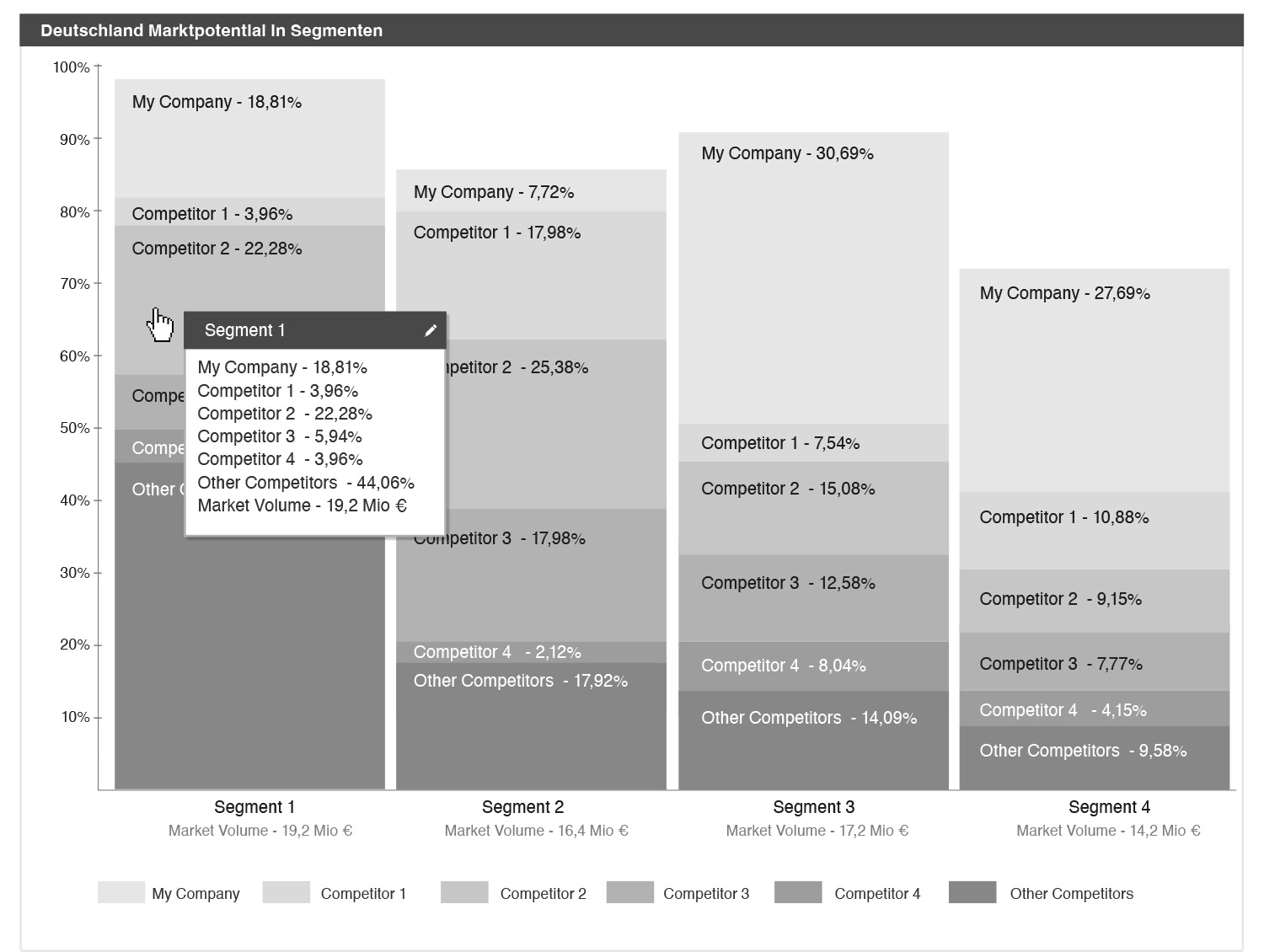

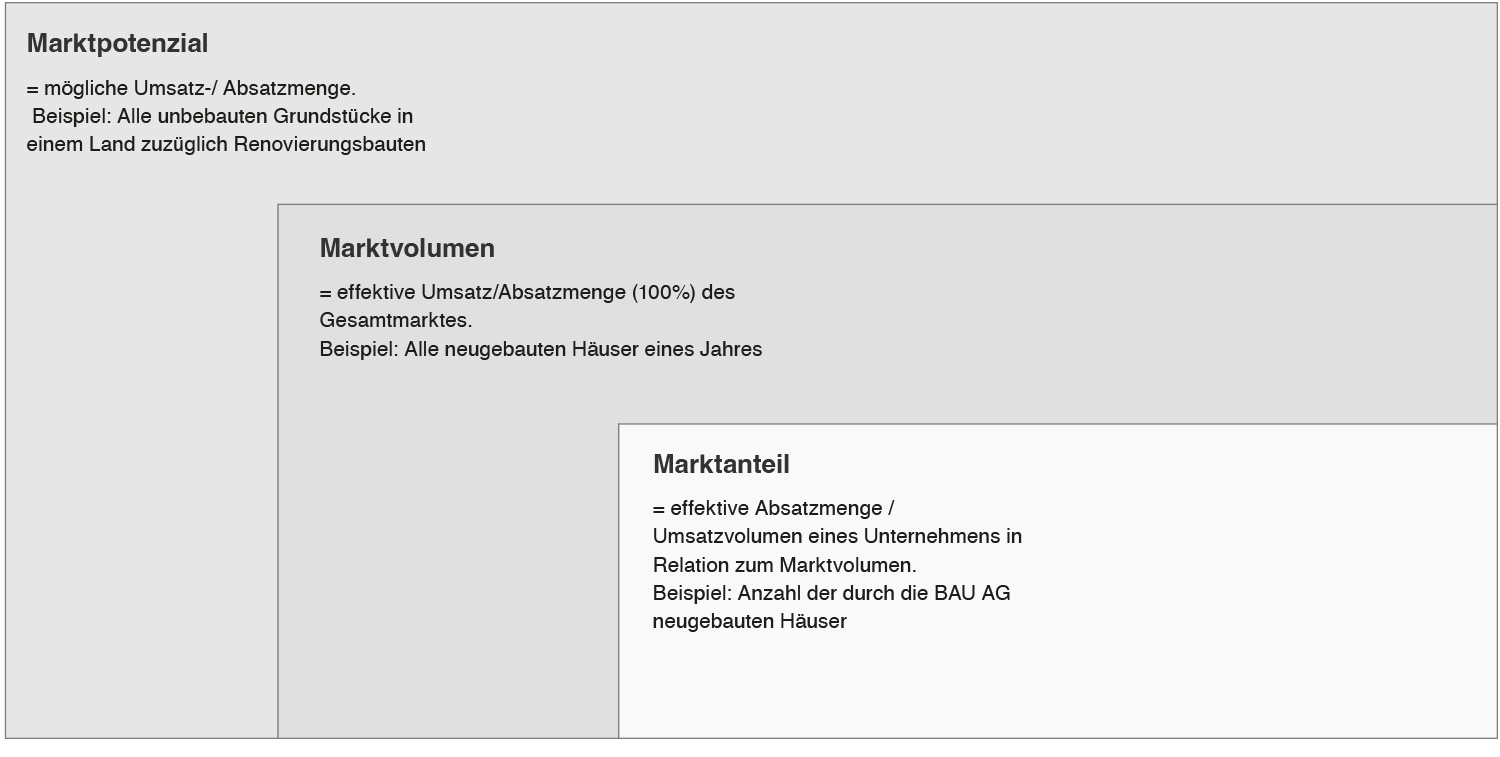

Das Marktpotential mit der Abbildung des relevanten und adressierbaren Marktes

Das Marktpotential bezeichnet die maximale Aufnahmefähigkeit eines Marktes bzw. Marktsegmentes für bestimmte Güter oder Dienstleistungen. Das Marktpotential umfasst demnach das bisher erreichte Marktvolumen, erweitert um den bislang noch nicht realisierten Absatz, der in Zukunft auf dem Markt erreicht werden sollte / könnte. In der Abbildung ist der Zusammenhang zwischen Marktvolumen, Marktanteil und Marktpotential dargestellt.

Die Aussagen zum Marktpotential sind für jede Marktanalyse wichtig, da hier Wachstumspotential für das eigene Unternehmen besteht. Damit bildet das Marktpotential einen wichtigen Faktor zur Bestimmung der Marktattraktivität. Das Marktpotential wird in der Regel durch Schätzungen oder Hochrechnungen bestimmt.

Sehr häufig wird bei der Bestimmung des Marktpotentials eine weitere Differenzierung zwischen relevantem und (nicht-)adressierbarem Markt (Served Market) vorgenommen.

Der relevante Markt ist der Markt, der grundsätzlich ein Abnahmepotential für die eigenen Produkte hat (z. B. für einen Hersteller von Traktorreifen die Traktorenproduzenten / die Traktorenbesitzer einer bestimmten Gewichtsklasse von Traktoren).

Eine noch höhere Aussagekraft als der relevante Markt hat das adressierbare Marktpotential. Hier wird die potenzielle Marktgröße bestimmt, die auch über Marketingmaßnahmen erreicht werden kann (eben da sie zugänglich bzw. adressierbar ist), und bei der eine bestimmte Kaufkraft vermuten werden darf. Im Traktorenbeispiel wäre dies die Summe aller potentiellen Abnehmer in Süddeutschland, die mit der Vertriebsmannschaft bedient werden kann und die eine entsprechende Kaufkraft besitzen.

Nachfolgende Abbildung zeigt einen Bericht, der die vorgestellten Marktgrößen auf Segmentebene ausweist und die erwartete Marktdynamik über den CAGR abbildet.

Um eine zuverlässige Schätzung des Marktpotentials zu erhalten, sollten die wichtigsten Markttrends, die Marktdynamik und die Neuprodukte bzw. das Vordringen neuer Technologien bewertet werden – diese Faktoren haben einen großen Einfluss auf die Entwicklung des künftigen Marktpotentials. Die Einschätzung der Stellung im Marktlebenszyklus kann als Rahmenmodell in die Bewertung des aktuellen Marktes einfließen.

Das Marktpotential mit der Abbildung des relevanten und adressierbaren Marktes

1. Makroökonomischer Ansatz

In einem ersten Schritt werden bei einer Analyse des Marktpotentials die makroökonomischen Entwicklungen der wichtigsten Märkte bewertet. Da die volkswirtschaftlichen Entwicklungen z. B. die Prognose des Bruttoinlandsprodukts (BIP) des IWF oder die Entwicklung des Einkaufsmanager-Index (der Einkaufsmanager-Index (englisch PMI = Purchase Manager Index) ist ein Frühwarnindikator, der regelmäßig durch die Befragung der Beschaffungsabteilungen in den Unternehmen erhoben wird, mehr Informationen hierzu: https://www.bme.de/services/einkaufsmanager-index/ und https://ihsmarkit.com/products/pmi.html) erste grobe Indikatoren für sehr viele Märkte bilden, wird auf Basis dieser Fakten eine erste Markteinschätzung der zukünftigen Entwicklung verschiedener nationaler Märkte vorgenommen. Dabei wird das aktuelle Marktvolumen mit dem Prognosefaktor z.B. dem BIP für ein Land für das kommende Jahr hochgerechnet.

2. Marktspezifische Bewertungen

Im zweiten Schritt erfolgt die Begutachtung spezifischer Marktindikatoren für den eigenen Absatzmarkt. Dies können

- die Anzahl der potenziellen Abnehmer in einem Markt sein, multipliziert mit dem durchschnittlich erwarteten Umsatzvolumen,

- der erwartete Erneuerungsbedarf bei Bestandskunden,

- der erwartete Bedarf in dem Markt durch die Durchdringung neuer Technologien

- oder das erwartete Potenzial durch die Ablösung von Substituten.

Auch hier wird für jede strategische Geschäftseinheit unternehmensspezifisch ein Indikatoren-Set zusammengestellt, das für die Ermittlung des künftigen Marktpotentials relevant ist. Aus der Betrachtung des Indikatorensets ergibt sich eine erwartete Wachstums- bzw. Schrumpfungsquote, die auf das aktuelle Marktvolumen angewendet wird. Wie bei den Marktvolumina erläutert, können zur Ermittlung der Potenzialwerte Top-Down- oder Bottom-Up-Verfahren, Indikatoren-gestützte Hochrechnungen oder deduktive Ableitungen zum Tragen kommen.

3. Segmentspezifische Schätzungen

Die marktspezifische Schätzung wie in Schritt 2 erläutert kann natürlich in einem verfeinerten Verfahren dann auch für wichtige Marktsegmente des Unternehmens durchgeführt werden. Auch hier gilt es, für das jeweilige Segment zu überlegen, welches Indikatoren-Set am besten die künftigen Entwicklungen und Potentiale des Segments induziert.

Marktsättigung

Um die Marktchancen der bearbeiteten Märkte beurteilen zu können, empfiehlt sich die Ermittlung des Sättigungsgrades, d.h. die Berechnung eines Wertes der prozentual ausweist, inwieweit das Marktpotential in einem Markt bereits ausgeschöpft ist:

In einem gesättigten Markt können die eigenen Marktanteile durch Substitute, Preisoffensiven, Innovationen oder das Abwerben von Abnehmern vom Wettbewerb gesteigert werden, nicht jedoch durch die Schöpfung aus dem vorhandenen Marktpotential. Gesättigte Märkte erfordern also mehr Anstrengungen bzw. auch aggressivere und risikoreichere Markteingstrategien.

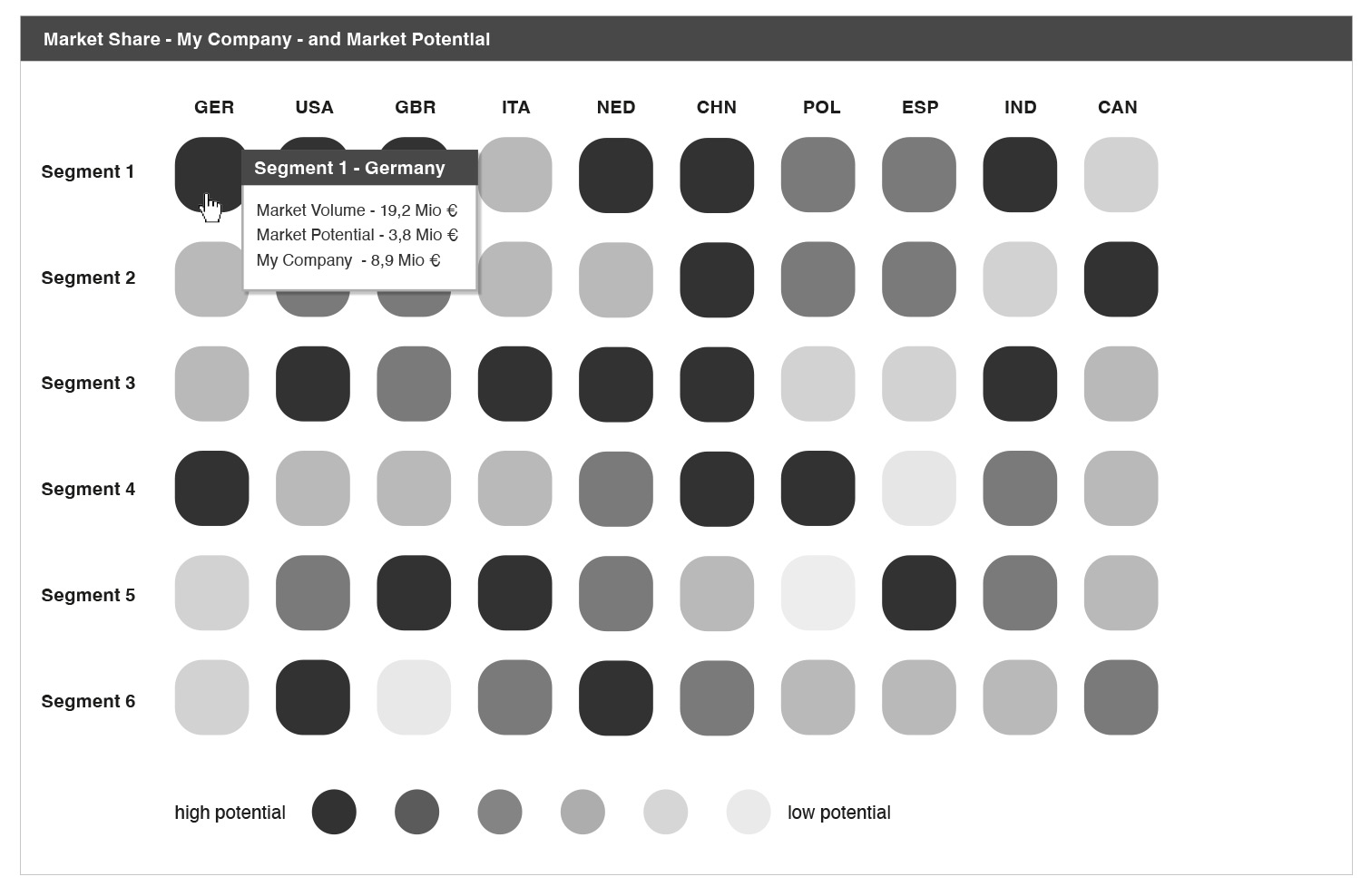

Mit Hilfe des Sättigungsgrades kann die Attraktivität verschiedener Märkte verglichen werden, um die strategische Stoßrichtung für die Marktbearbeitung in der Zukunft festzulegen. Die Visualisierung des Marktpotentials über verschiedene Länder in unterschiedlichen Segmenten kann über eine Matrixdarstellung erfolgen.

Lesen Sie in Teil 2 mehr über qualitative Marktprofile und die Branchenanalyse sowie erweiterte Analysemethoden zur Feststellung der Marktattraktivität.