Je nach Zielsetzung der Wettbewerbsanalyse existiert es ein großes Methodenset, das zum Einsatz kommen kann. Unsere Beitragsserie stellt für Sie gängigen Methoden der Wettbewerbsanalyse in einem Überblick zusammen.

Inhaltsverzeichnis

1. Wettbewerber-Profile / Wettbewerber-Steckbriefe / Wettbewerb-Cockpits

2. Stärken-Schwächen-Analyse

3. Competitive Profile Matrix

4. Die Marktanteile / Market Shares der Wettbewerber

5. Personality-Profiling

6. Wettbewerbs-Vergleiche und Benchmarking

7. Wettbewerbstypen und Persönlichkeitsprofile

8. Strategieanalyse des Wettbewerbs

9. SWOT-Analyse und Cross-Impact-Analyse

10. Wertkettenanalyse

11. Finanzanalyse

12. Benchmarking

13. Geschäftsmodellanalyse

14. Ressourcenbasierte Ansätze: VRIO-Analyse und VRILS-Modell

1. Wettbewerber-Profile / Wettbewerber-Steckbriefe / Wettbewerb-Cockpits

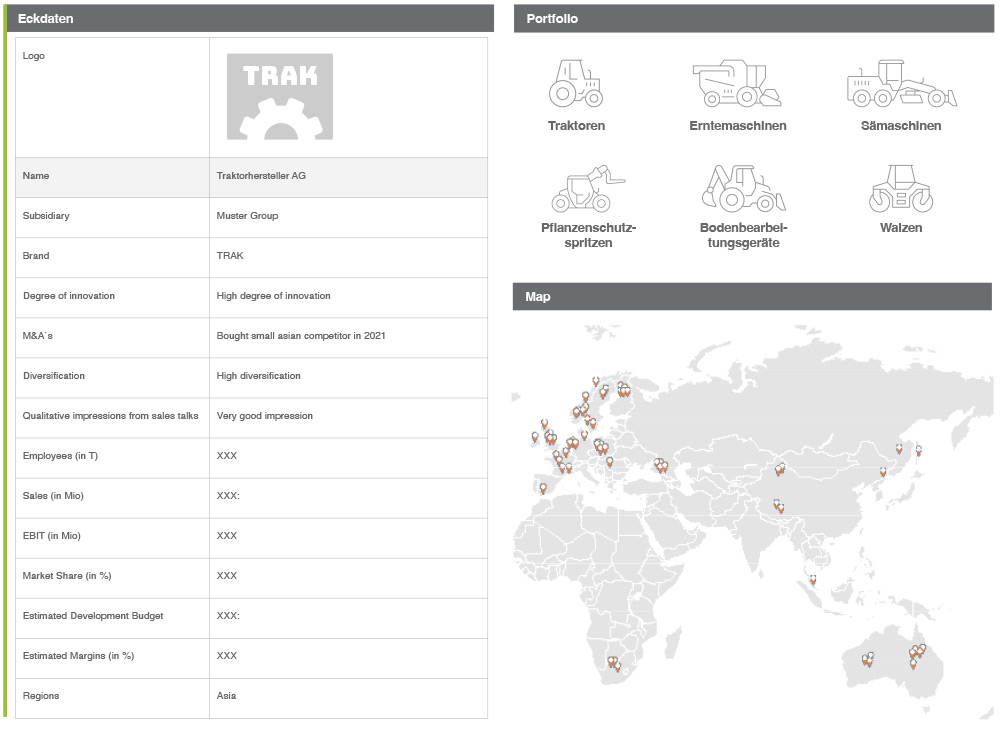

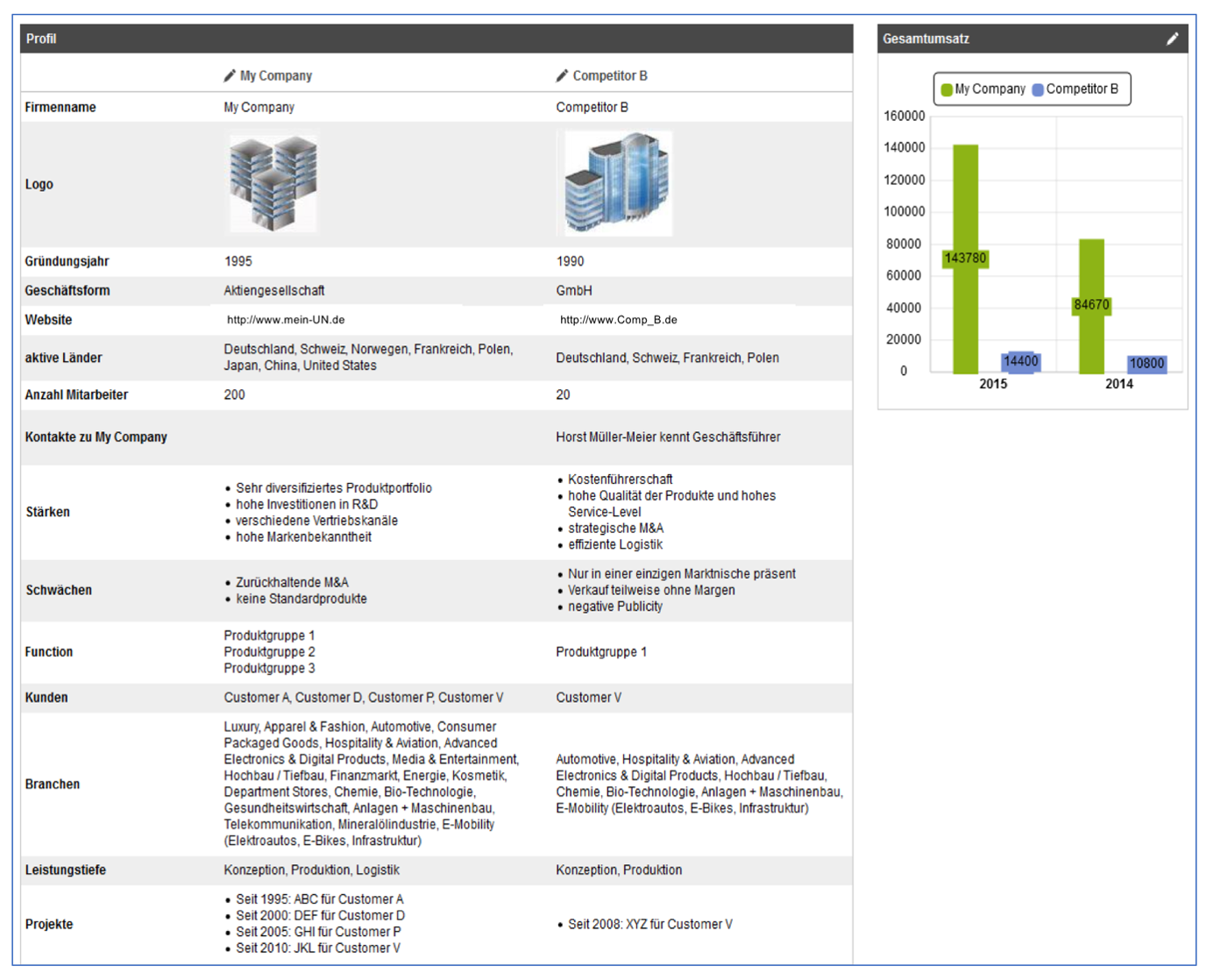

Für die Wettbewerbsanalyse werden in vielen Unternehmen sog. Wettbewerberprofile (auch Wettbewerbssteckbriefe genannt) erstellt.

In den Wettbewerberprofilen werden die wichtigsten Informationen über die Wettbewerber gesammelt, strukturiert, verglichen und die Entwicklung analysiert. Diese Profile dienen oft dem Top-Management als kurze und prägnante Übersicht der essentiellen Wettbewerbsdaten. Dabei ist der Inhalt der Profile je nach Unternehmen und Branche unterschiedlich.

Ein möglichst vollständiges Wettbewerbsprofil dient als Basis für weiterführende Analysen. Es ist ratsam, das Wettbewerbsprofil um die Ergebnisse vertiefender Analysen wie z. B. einer SWOT-Analyse oder Finanzanalyse zu erweitern.

Welche Informationen im Wettbewerberprofil zusammengestellt werden, hängt von den strategischen Fragestellungen der Wettbewerbsanalyse ab. Softwaretools wie das WETTBEWERBSRADAR unterstützen sie optimal bei der Erstellung von Wettbewerbsprofilen.

Ein typisches Wettbewerbsprofil enthält häufig folgende Informationen:

- Basis Facts:

Gründungsjahr des Unternehmens, Unternehmenssitz, Heimatmarkt, Besitz- und Beteiligungsverhältnisse, wichtige Kooperationen, Mitarbeiterzahlen sowie Informationen zum Top-Management. Bei den Mitarbeiterzahlen kann es interessant sein, diese nach Verwaltung, Forschung & Entwicklung, Produktion und Vertrieb zu gruppieren, um Verschiebungen und letztendlich Neuausrichtungen des Wettbewerbs zu erkennen. - Financial Facts:

Gesamtumsätze, Umsätze nach Geschäftseinheiten und Ländermärkten, die wichtigsten Finanzkennzahlen wie z. B. Umsätze, Renditen, Investitionen. Diese Kennzahlen sind vor allen Dingen in der Betrachtung über mehrere Jahre aussagekräftig, da sie den grundsätzlichen Entwicklungstrend und die Wachstumsdynamik des Konkurrenten erkennen und Aussagen über seine Finanzkraft treffen lassen. - Regional Presence / Vertriebs- und Produktionsstruktur:

Häufig wird die regionale Präsenz mit der Produktions- und Vertriebsstruktur bei multinationalen Unternehmen für verschiedene Ländermärkte erfasst und mit derjenigen des eigenen Unternehmens und der Mitbewerber verglichen. Dabei spielt der Home Market immer eine besondere Rolle in der Wettbewerbsbeobachtung, da vor allen Dingen im Home Market neue Aktivitäten erprobt werden – hier werden zum Beispiel häufig Neuprodukte gelauncht oder Werbekampagnen ausprobiert.

Die Analyse der Produktionsstandorte im Ausland kann zur Ermittlung des Wettbewerbsdrucks und des Ausschöpfungspotentials der regionalen oder internationalen Märkte herangezogen werden. Die Strategie der Internationalisierung sollte detailliert analysiert werden (Globalisierung / multinationale / internationale Ausrichtung sowie Standardisierung / Differenzierung und Wasserfallstrategie / Sprinklerstrategie). - Market Shares:

Aufgrund der unterschiedlichen Marktsegmentierungen bei den Unternehmen müssen Marktanteile auf der Segmentebene häufig anhand geschätzter Marktgrößen und geschätzter Wettbewerbsumsätze ermittelt werden. - Product / Service / Brand Portfolio:

Hierunter fällt die Übersicht über das Sortiment und insbesondere die Top-Produkte bzw. Neuheiten des Wettbewerbs. Werden Marken und Services mitbetrachtet, dann sind auch diese bei der Analyse mit zu berücksichtigen. - Product / Service / Market Portfolio:

Äußerst nützlich kann eine Übersicht der je Ländermarkt vertriebenen Wettbewerbsprodukte sein, um die Produkt- und Sortimentsstrategie der Konkurrenz zu analysieren, die Marktausschöpfung in den Segmenten zu ermitteln und um neue Impulse für die eigene Marktbearbeitung zu erhalten. Mit Hilfe dieser Informationen zu den Wettbewerbsaktivitäten und -prioritäten können neue Märkte entdeckt werden, die bislang im eigenen Unternehmen noch nicht bearbeitet wurden (Outside-In-Perspektive). - Customer Segments / Target Groups:

Hier werden die adressierten Kundensegmente, die vermutete Kundenstruktur und wichtige Kunden (Key Accounts) erfasst. - Positionierung des Wettbewerbers:

Das Image der Unternehmen ist auf den verschiedenen Märkten bei der Kaufentscheidung der Kunden wichtig und wird gerne der Wettbewerber-Selbstdarstellung mit Claim und Mission Statement im Wettbewerberprofil gegenübergestellt. Zur präzisen Erfassung der Kundenwahrnehmung kann die Positionierung der Wettbewerber bzw. ihrer Marken in den wichtigsten Märkten über Marktforschung / Befragungen erhoben werden. - Erkennbare Marktbearbeitung:

Auch die Marketingaktivitäten, mit denen der Wettbewerb die Kunden anzusprechen versucht, werden für die Wettbewerbsanalyse dokumentiert und bei der Planung der eigenen Aktivitäten berücksichtigt. Die Marktbearbeitung umfasst typischerweise die Aktivitäten in der Kommunikationspolitik und der Preispolitik, die im Zeitverlauf überwacht werden. - Innovationspotential des Wettbewerbs:

Wie innovativ und anpassungsfähig ein Mitbewerber ist, zeigt sich z. B. an der Anzahl der Patente, dem kontinuierlichen Patentzuwachs und der Anzahl an Neuprodukten pro Jahr. Auch die Reaktionsgeschwindigkeit des Wettbewerbs auf Marktneuheiten des eigenen Unternehmens kann ein guter Indikator zur Einschätzung des Innovationspotentials sein. - Pressestimmen:

Abgerundet wird der Wettbewerbssteckbrief mit aktuellen Nachrichten aus der Fachpresse. Neben der Erfassung und Überwachung der Basisdaten der Wettbewerber erfolgt häufig das Monitoring der aktuellsten Nachrichten und Meldungen über die Wettbewerber und die Beobachtung der Internetseiten, teilweise zusätzlich angereichert durch die Informationen von Pressebeobachtungsdiensten. Dabei können Softwaretools wie die WEBCRAWLER des WETTBEWERBSRADARS sehr hilfreich sein. - Strategische Einschätzung des Wettbewerbs:

Einschätzung zu den aktuellen Strategien des Wettbewerbers. - In einer erweiterten Analyse können aus dem Blickwinkel der Kunden die Eigenschaften und die Preisstruktur der Wettbewerbsprodukte, deren Alleinstellungsmerkmale und das Serviceangebot erfasst und verglichen werden.

2. Stärken-Schwächen-Analyse

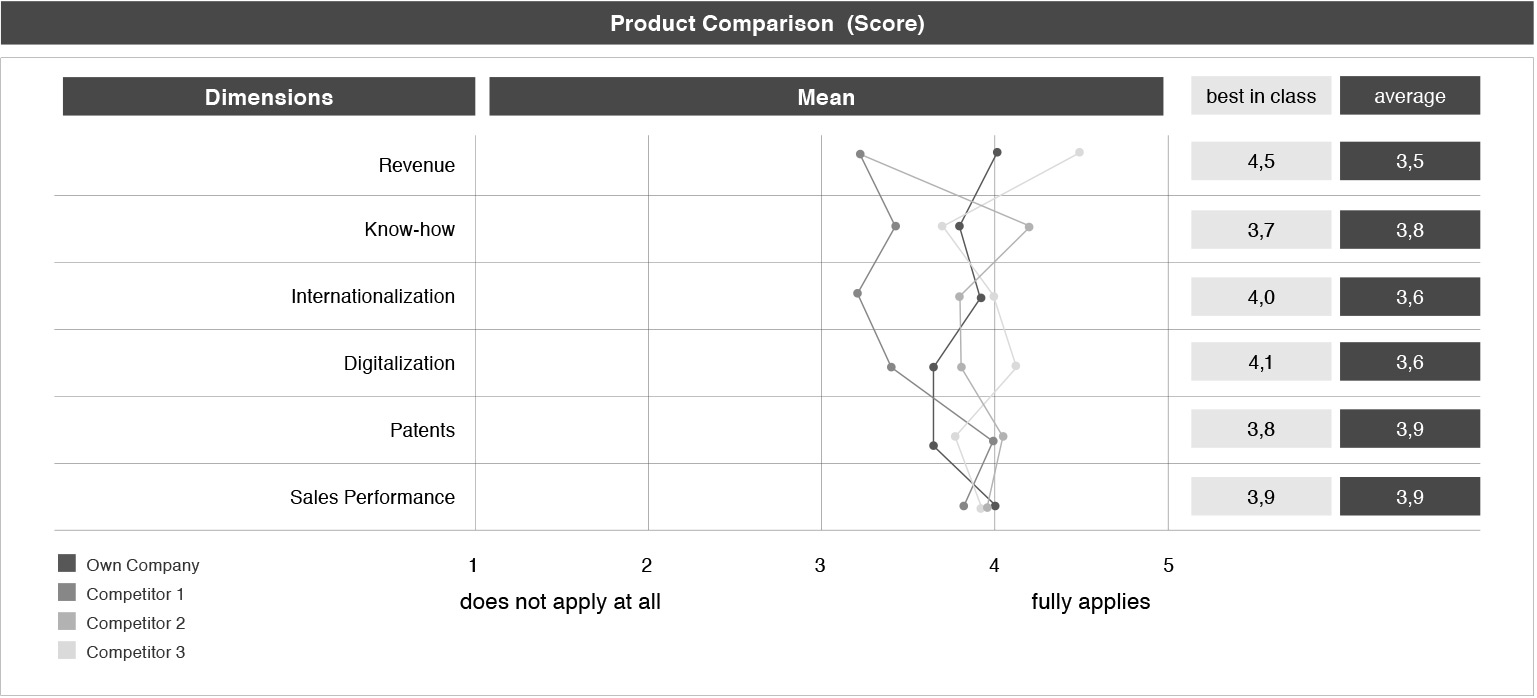

Bei der Stärken-/ Schwächen-Analyse werden für die Branche relevante Kriterien des Wettbewerbsvergleichs für die Mitbewerber erfasst und bewertet. Die Kriterien der Bewertung können je nach Fragestellung zusammengestellt werden.

Die Bewertung der Stärken und Schwächen kann unternehmensintern erfolgen (durch einen Analysten oder eine Arbeitsgruppe), durch Externe (z. B. durch eine Expertenbefragung) oder durch empirische Analysen (z. B. durch die Erhebung der Stärken und Schwächen aus Kundensicht im Rahmen einer Kundenbefragung). Bewertungskriterien können unternehmensorganisatorische Themen sein, wie z. B. die Effizienz interner Prozesse, das Mitarbeiter Know-how (die allerdings häufig schwieriger zu beurteilen sind) oder extern nachvollziehbare Faktoren, die einfacher zu beobachten sind (wie z. B. die Produktqualität, das Pricing und die konkreten Marketingmaßnahmen).

Die Bewertungsskalen reichen häufig von negativen in positive Bereiche (eine Bewertungsskala also z.B. -5 bis +5), um auch die Schwächen zu erfassen. Als Bewertungsmaßstab kann das eigene Unternehmen herangezogen werden – dabei wirkt sich die Bewertung einer Stärke so aus, dass der Wettbewerber hier besser performt als das eigene Unternehmen, eine Schwäche des Wettbewerbs zeigt die bessere Positionierung des eigenen Unternehmens.

Es ist auch möglich, die Bewertung gegen den Marktdurchschnitt als Mittelwert über alle Wettbewerber durchzuführen, indem eine Einschätzung dahingehend vorgenommen wird, inwieweit die Ausprägung des Wettbewerbers in das Mittelfeld des Marktes fällt, zu den unteren 30% der Unternehmen bei dieser Ausprägung zählt oder zu den Top 30%.

Das Ziel der Analyse ist die Veranschaulichung der Schwachstellen der Konkurrenten, um den möglichen Handlungsspielraum für das eigene Unternehmen zu identifizieren, aber auch die Untersuchung auf Bedrohungspotentiale durch die Mitbewerber. Die Abbildung zeigt beispielhaft eine Stärken-/ Schwächen-Analyse, bei der neben der Einzelausprägung der Unternehmen auch der Mittelwert aller Wettbewerber sowie das eigene Unternehmen gesondert bewertet werden.

3. Competitive Profile Matrix

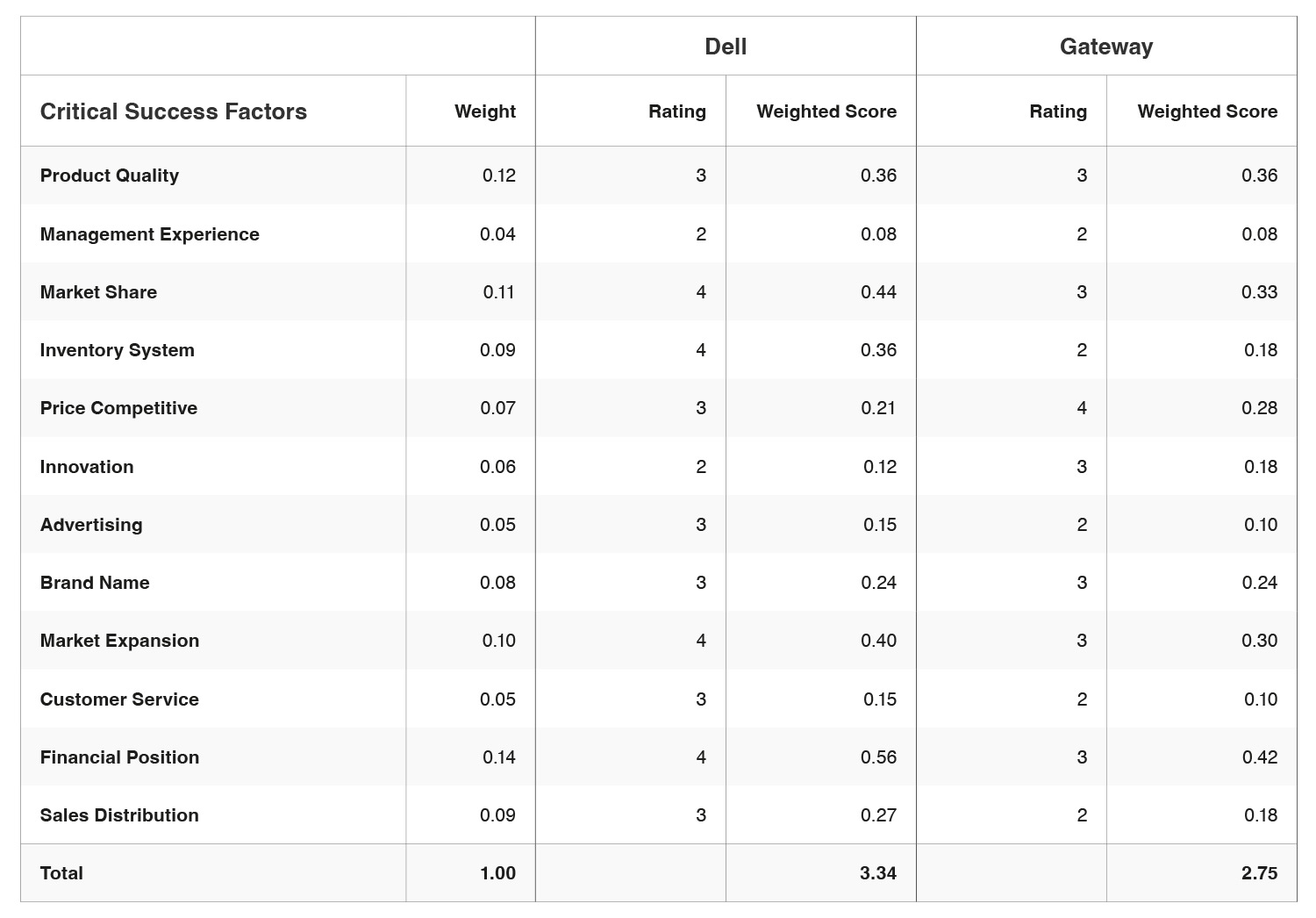

Die Competitive Profile Matrix dient der Gegenüberstellung der Wettbewerbsperformance im Bereich der kritischen Erfolgsfaktoren.

Durch die Fokussierung auf die für die Branche erfolgsentscheidenden Faktoren und ihre Gewichtung ergibt die Analyse eine differenzierte Betrachtung der konkurrierenden Wettbewerber. Das Gewicht aller Erfolgsfaktoren ergibt dabei den Faktor 1 und die Gewichte werden nach Bedeutung für den Branchenerfolg auf die Kriterien verteilt. Durch die Bewertung der Wettbewerbsperformance im Rahmen des Scorings ergeben sich zum einen Schwachstellen des Wettbewerbs, die für die eigene strategische Planung genutzt werden können, aber auch Hinweise darauf, in welchen Bereichen das eigene Unternehmen nachjustieren sollte.

Im Beispiel aus der Abbildung ist der erfolgskritischste Faktor die Finanzkraft, gefolgt von der Produktqualität und dem Marktanteil. Dell hat in vielen Aspekten eine vorteilhafte Wettbewerbsposition, wie die detaillierte Betrachtung aller Aspekte zeigt. Dennoch ergeben sich auch hier Angriffspunkte zum Beispiel bei der Innovationskraft oder bei der Erfahrung des Managements.

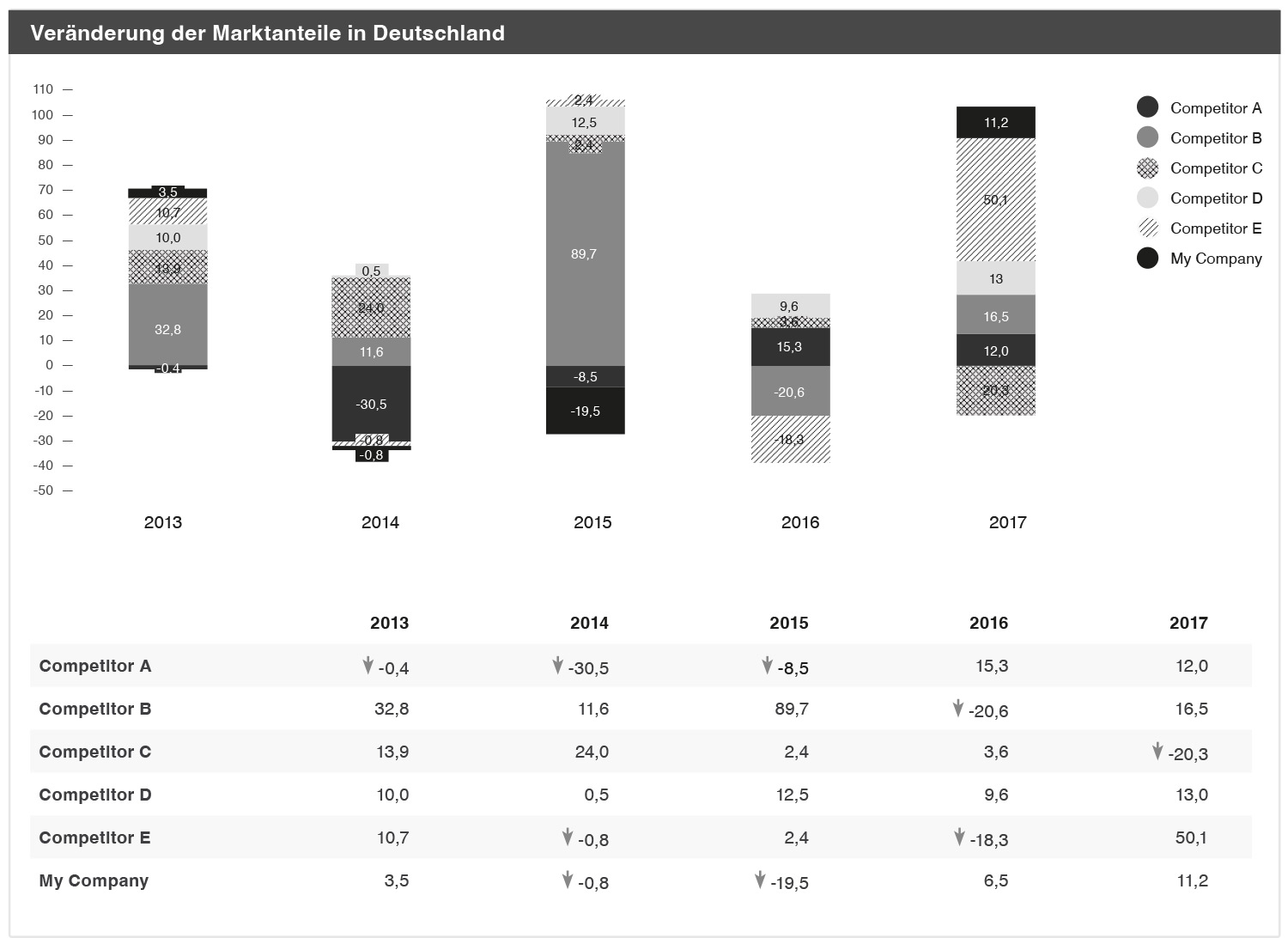

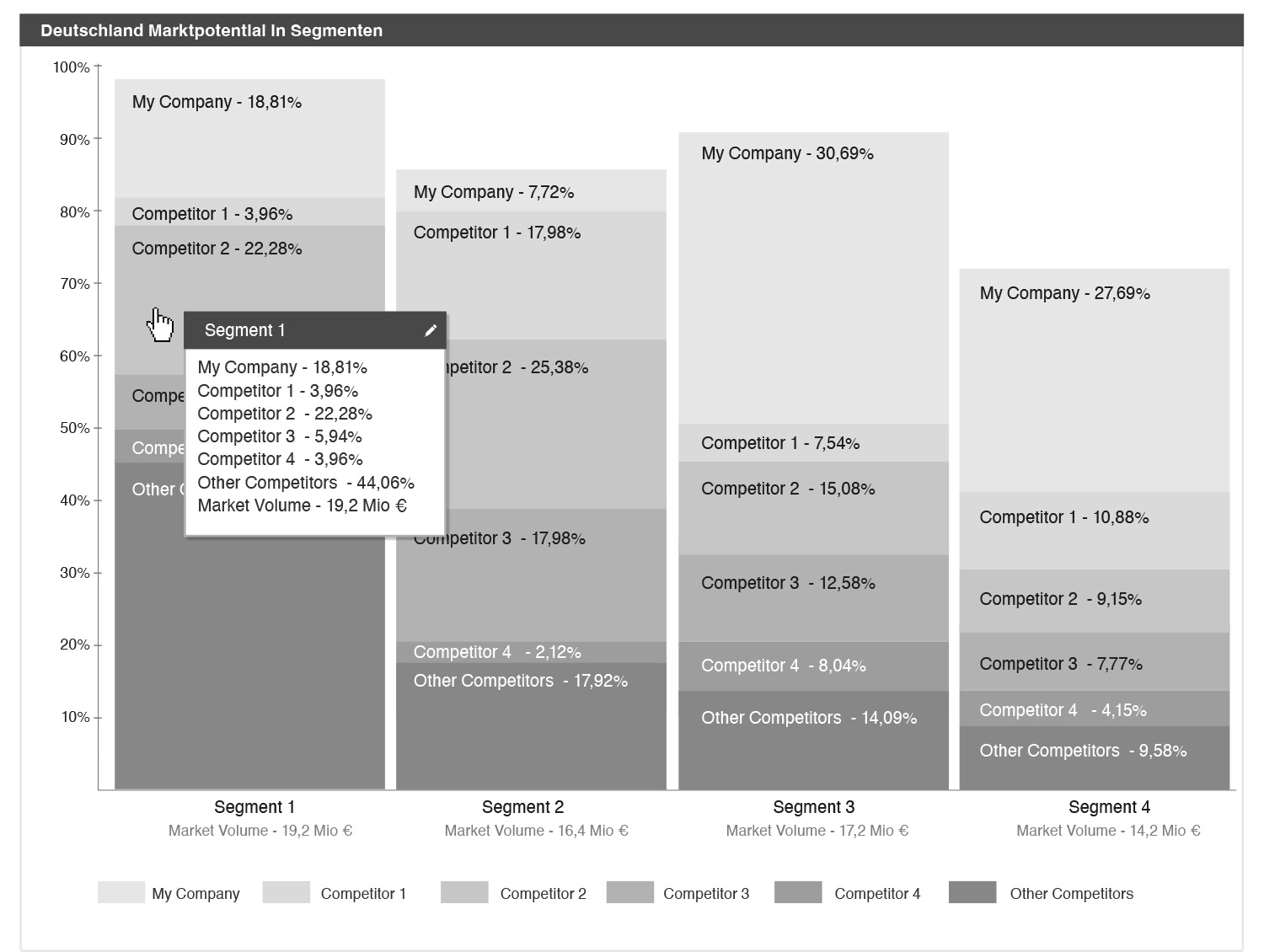

4. Die Marktanteile / Market Shares der Wettbewerber

Das Marktvolumen und die Absatz-/ Umsatzvolumina der Wettbewerber werden klassischerweise zur Bestimmung der Marktanteile genutzt. Dies ist in der Regel eine zentrale Kennzahl in der Faktenbasis der Wettbewerbsanalyse. Von besonderem Erkenntniswert sind hier die prozentualen Veränderungen der Marktanteile im Zeitablauf.

Bei der Ermittlung der wettbewerblichen Marktanteile kommen häufig Schätzwerte zum Einsatz, da die Marktanteile der Konkurrenten in spezifischen Marktsegmenten nur in seltenen Fällen in deren Geschäftsberichten ausgewiesen sind.

Zur Ermittlung der Marktanteile können folgende Verfahren eingesetzt werden:

- Expertenbefragung / Delphi-Methode

Hier werden Branchenexperten, Großkunden oder Handelskanäle zu den Marktanteilen / Marktanteilsentwicklungen der Wettbewerber befragt werden. - Deduktives Verfahren (Top-Down-Ansatz oder Bottom-Up-Ansatz)

Bei den deduktiven Verfahren werden häufig in einem Top-Down-Ansatz prozentual vom Marktvolumen ausgehend die geschätzten Marktanteile des Wettbewerbs bestimmt. Gleiches gilt für die Festlegung der Marktanteile auf Segmentebene.

Deduktive Verfahren können aber auch im Rahmen eines Bottom-Up-Ansatz eingesetzt werden, indem z.B. auf der Basis der Abnahmemenge eines für die Produktion zentralen Rohstoffes oder durch den Distributionsgrad in den Handelsketten die Marktanteile hochgerechnet werden. Hier sind je nach Branche unterschiedliche Indikatoren einsetzbar. - Gain-/ Loss-Analysen

Im B2B-Bereich können durch die kontinuierliche Verfolgung der Kundengewinnung und der Kundenabwanderung auf Basis der eigenen Angebote die Veränderungen in den Marktanteilen verfolgt werden.

5. Personality-Profiling

Neben der organisatorischen Analyse betrifft ein Teil des Analyseprozesses die nähere Betrachtung der Personen in der Unternehmensführung. Die Führungskräfte, ihr Erfahrungshintergrund und Entscheidungsverhalten sind strategiebestimmend bei den Entscheidungen des Wettbewerbs und ihre strategischen Routen und Gewohnheiten können Aufschluss über das in Zukunft erwartbare Verhalten des Mitbewerbers geben.

Quellen zur Durchführung des Personality-Profiling im Management können Äußerungen in sozialen Netzwerken sein, aber vor allen Dingen auch Pressemeldungen, Gespräche im Rahmen der Investor Relations, Dokumente vergangener Entscheidungen z. B. im Bereich von Akquisitionen oder bei wichtigen Personalentscheidungen, persönliche Gespräche mit ehemaligen Kollegen oder Kunden der Führungskraft oder die systematische Beobachtung des bisherigen Entscheidungsverhaltens. Es werden folgende Informationen in die Betrachtung einbezogen:

- Analyse der Karriere,

- Fachexpertisen,

- Persönlichkeitsmerkmale und Umgebung,

- Vorlieben bezüglich der Risikobereitschaft,

- Erfolgsdruck,

- Kreativität,

- Wechselhaftigkeit,

- grundlegende Einstellung (konservativ – innovativ),

- Grundhaltung (marktorientiert, technikorientiert),

- Entscheidungsverhalten (teamorientiert – allein; zügig/ schnell – schwerfällig/ langsam)

In der Analyse geht es darum, Entscheidungsmuster der entscheidenden Führungskräfte zu erkennen, aber auch Entscheidungsmotive und Entscheidungsvorlieben.

Bei der Entscheidungsprozessanalyse des Wettbewerbsunternehmens werden folgenden Leitfragen beantwortet:

- Wer trifft im Unternehmen die Entscheidungen?

- Wie werden die Entscheidungen getroffen? (analytisch, emotional oder eher Bauchgefühl?)

- Fallen die Entscheidungen im Unternehmen eher schnell oder langsam?

- Sind die Entscheidungen impulsiv oder strategisch ausgelegt?

- Entscheidet man auf der Grundlage einer guten oder einer schlechten Informationslage?

- Gab es überraschende Entscheidungen in der Vergangenheit?

- Wie ist die Risikoorientierung des Wettbewerbers?

- Gibt es in der Entscheidungshistorie Tabus (Tabus bezeichnet Entscheidungsoptionen, die im Wettbewerbsunternehmen nicht in Erwägung gezogen werden, da es bereits schlechte Erfahrungen mit dieser Option gemacht haben z.B. der Zukauf von Technologie als eine nicht-akzeptable Option aufgrund des Scheiterns einer zugekauften Technologie in der Vergangenheit.) oder Entscheidungsmythen (Entscheidungsmythen werden aufgrund erfolgreicher Entscheidungen der Vergangenheit gebildet. Ein Mythos könnte z.B. die richtige Entscheidung in der Produktpolitik durch die Befragung eines Experten in der Vergangenheit sein.)? Diese Muster aus der Entscheidungshistorie können zu stereotypischen Entscheidungen führen

Am Ende der Analyse gilt es auch, die Ergebnisse der Handlungen mit den vermuteten Strategien zu vergleichen, indem die Auswirkungen auf Bilanzen, das Unternehmens- oder Personenimage und auf die Produkterfolge ausgewertet werden. Hilfreich sind auch die Stellungsnahmen der Führungskräfte nach strategischen Aktivitäten oder die geäußerten Prognosen der Führungskraft für den Markt. Die Führungskräfte und das Unternehmen lernen aus den Folgen früherer Handlungen und nehmen Korrekturen in ihrem Entscheidungsverhalten vor – auch dies muss bei der Bewertung des künftigen Entscheidungsverhaltens der Mitbewerber in Anrechnung gebracht werden.

6. Wettbewerbs-Vergleiche und Benchmarking

Ein Ziel der Wettbewerberanalyse kann das Benchmarking der Wettbewerber mit dem eigenen Unternehmen sein. Dabei werden die Analysekriterien für die Konkurrenzunternehmen im Vergleich zum eigenen Unternehmen bewertet, um daraus ein umfassendes Stärken-/ Schwächenprofil des eigenen Unternehmens vor dem Hintergrund der Wettbewerbssituation zu erstellen. Die Abbildung zeigt beispielhaft einen Wettbewerbsvergleich – die Bewertungsfaktoren werden dabei an die jeweilige Fragestellung angepasst.

Der Vergleich kann qualitativ orientiert sein (also zum Beispiel textliche Bewertungen) oder starke quantitative Komponenten enthalten, zum Beispiel Finanzkennzahlen. Letztendlich entscheidet die Fragestellung der Analyse über die Vergleichskriterien und das Vorgehen beim Vergleich. Werden diese Analysen zyklisch erstellt, ergibt sich das Potenzial, Veränderungen im Zeitablauf zu erkennen.

Diese Vergleichsanalyse kann dazu dienen, die Fähigkeiten und Kompetenzen der Konkurrenten zu bewerten. Als Instrument kann auch ein strukturiertes Analysemodell wie der ressourcenbasierte VRIO-Ansatz verwendet werden mit möglichen Erweiterungen durch eine Technologieanalyse oder eine Analyse der Wertschöpfungskette.

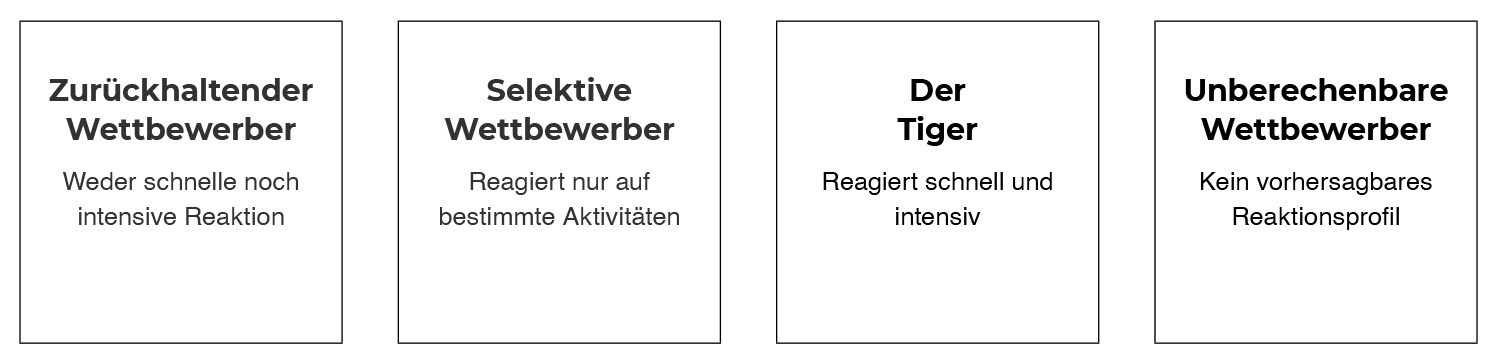

7. Wettbewerbstypen und Persönlichkeitsprofile

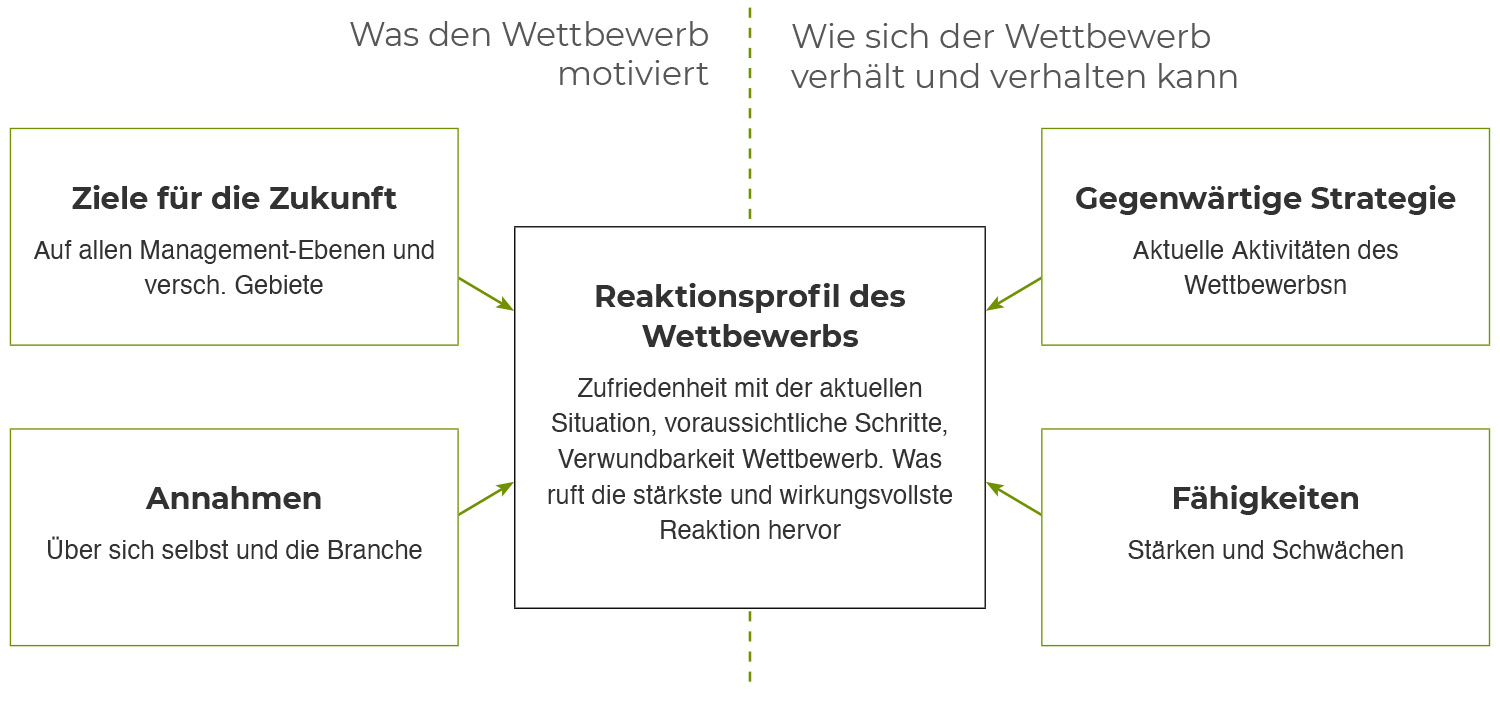

Ein Ziel der Wettbewerbsanalyse kann die Einschätzung von Reaktionstypen für die Hauptwettbewerber sein. Das Reaktionsprofil des Wettbewerbs stellt eine der Schlussfolgerungen der vorangegangenen Teilanalysen dar und ordnet ein Wettbewerbsunternehmen einer Reaktionsklasse zu.

Die identifizierten Klassen / Typen können auch anders bezeichnet oder neue Kategorien definiert werden. Folgendes gilt es in jedem Fall zu beachten: Bei allen Wettbewerbsaktivitäten sind Tiger-Typen die gefährlichsten Kontrahenten, da hier mit schnellen und intensiven Reaktionen zu rechnen ist. Für sie muss auf jeden Fall eine Abwehrstrategie und eine Reaktion auf die geplanten eigenen Aktivitäten abgeschätzt werden, alles andere wäre bei diesem Wettbewerbstyp fahrlässig.

Ähnlich verhält es sich bei dem selektiven Wettbewerber, der nur auf bestimmte Aktivitäten reagiert: Hier sollte der Analyst zumindest wissen, in welchem Bereich (z. B. in welchem Markt, bei welchem Produktsegment oder bei welcher Aktivität) Reaktionen wahrscheinlich sind. Typisch sind etwa starke Reaktionen bei Angriffen auf dem Heimatmarkt oder im Kernproduktsegment bzw. bei der Hauptzielgruppe des Konkurrenzunternehmens. Natürlich kann man gerade auch diese Gebiete strategisch für einen Angriff nutzen, aber der Angriff sollte dann sehr gut vorbereitet und durch Präventivmaßnahmen abgesichert sein.

Überraschungen sind zwangsläufig vom unberechenbaren Wettbewerber zu erwarten. Diesen Wettbewerbertyp sollte man bei der Planung der eigenen Aktivitäten zumindest mit möglichen Reaktionsszenarien berücksichtigen. Der zurückhaltende Wettbewerber muss bei der Planung der eigenen Aktivitäten nicht im Fokus der weiteren Überlegungen stehen – außer es gab hier in der letzten Zeit einen Eigentümer- oder Managementwechsel.

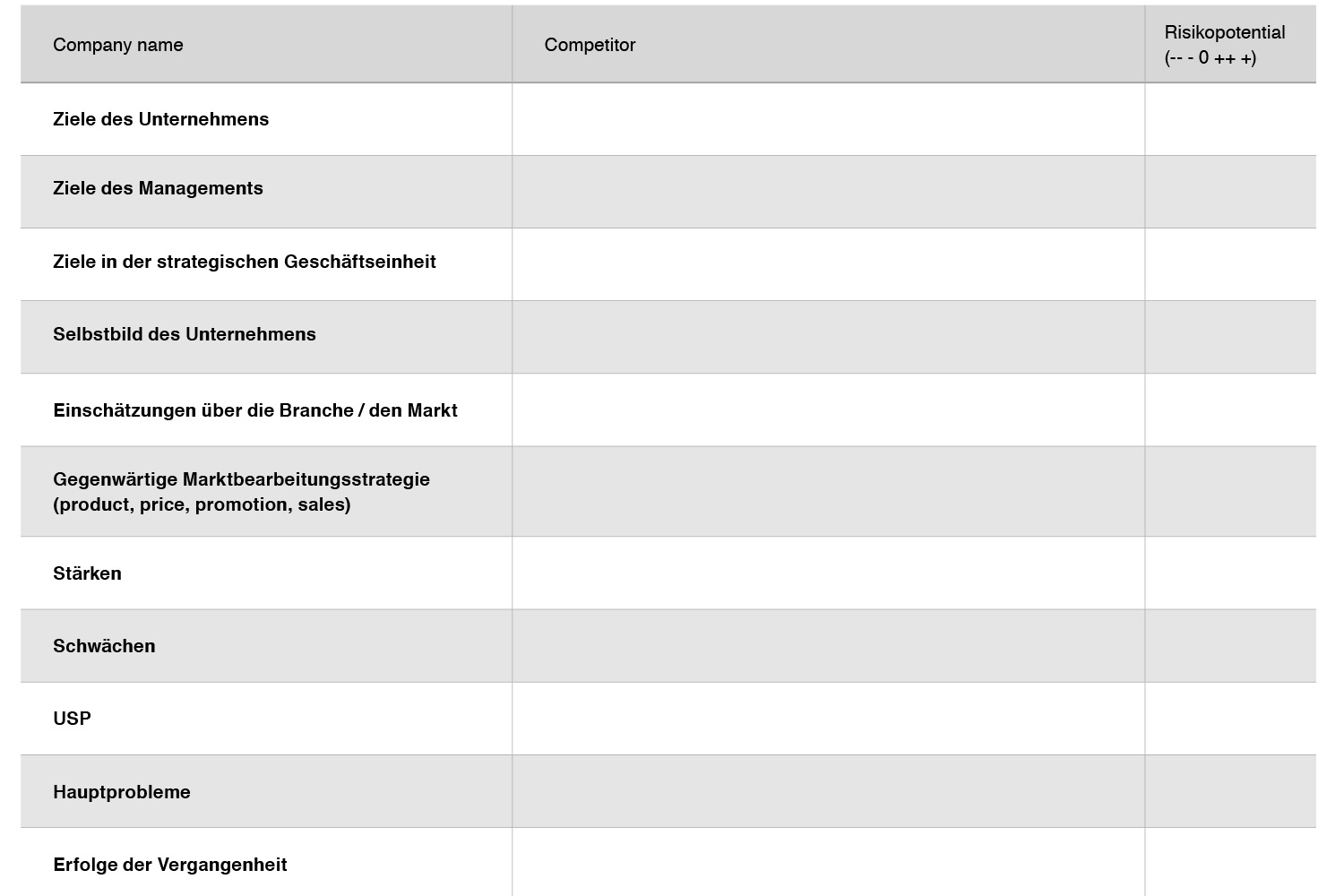

Persönlichkeitsprofils

Eine tiefergehende Analyse umfasst die Erstellung von Persönlichkeitsprofilen für die Hauptakteure der Konkurrenzunternehmen (siehe Abbildung). In der Competitor Personality werden Ziele und Strategievermutungen erfasst, neben der Einschätzung des Wettbewerbsunternehmens über die Branche und seinem Bild des Marktes. Ergänzt wird das Profil durch die Stärken und Schwächen sowie die wichtigsten Erfolgsfaktoren.

Neben dem Selbstbild des Unternehmens ist es wichtig, die Hauptprobleme der Konkurrenten mit zu verzeichnen. Aber auch die Erfolge der Vergangenheit spielen eine entscheidende Rolle – aus diesen lassen sich Strategiemuster für das künftige Entscheidungsverhalten ableiten. Bei all diesen Fakten sollte neben der qualitativen Bewertung auch eine Risikoeinschätzung vorgenommen werden – letztendlich um die Klassifizierung der Wettbewerber (im Hinblick auf Verhalten oder Bedrohung) zu entwickeln. Natürlich kann dieses Persönlichkeitsprofil noch erweitert werden: So ist es in vielen Branchen sinnvoll, die Entscheidungsmuster des Top-Managements aufzunehmen.

8. Strategieanalyse des Wettbewerbs

Um die Strategie des Wettbewerbs zu erfassen, muss der Blick über den aktuellen Marketing-Mix der Konkurrenz hinaus ausgeweitet werden. Nach Porter (Vgl. Porter (1985) S. 26 ff.) sind bei der Wettbewerbsanalyse vor allen Dingen vier Aspekte für die Analyse der Strategie zu berücksichtigen:

- Was sind die aktuellen und zukünftigen Ziele des Wettbewerbers?

Ein Verständnis für die Ziele der Konkurrenz gibt dem eigenen Unternehmen die Chance, Handlungen und Strategien des Konkurrenten vorauszuahnen und die Anzahl gefährlicher Überraschungen zu reduzieren. - Welche Annahmen trifft das Konkurrenzunternehmen über sich selbst und die Branche?

Darin spiegelt sich die Einschätzung über die gewünschte (Ziel-)Position des Wettbewerbsunternehmens und seine Vermutung über die künftige Entwicklung des gemeinsamen Marktes. Durch die Beantwortung dieser Fragen können potentielle künftige Handlungen der Mitbewerber besser abgeschätzt werden.

Diese beiden Aspekte treffen Aussagen über die Motivation des Wettbewerbs. Die Beantwortung der folgenden beiden Aspekte ermöglicht Aussagen über das aktuelle und künftige Verhalten des Konkurrenten.

- Mit welcher Strategie bearbeitet die Konkurrenz aktuell den Markt?

Wenn wir uns bemühen, die Strategie der Wettbewerber zu identifizieren, haben wir die Chance, eine eigene vorteilhafte Strategie zu entwickeln, die Wettbewerbsaktivitäten Stand hält. - Über welche Fähigkeiten verfügt das Konkurrenzunternehmen?

Mit der Einschätzung der besonderen Stärken und Schwächen des Unternehmens werden potenzielle strategische Entscheidungen der Konkurrenz plausibilisiert.

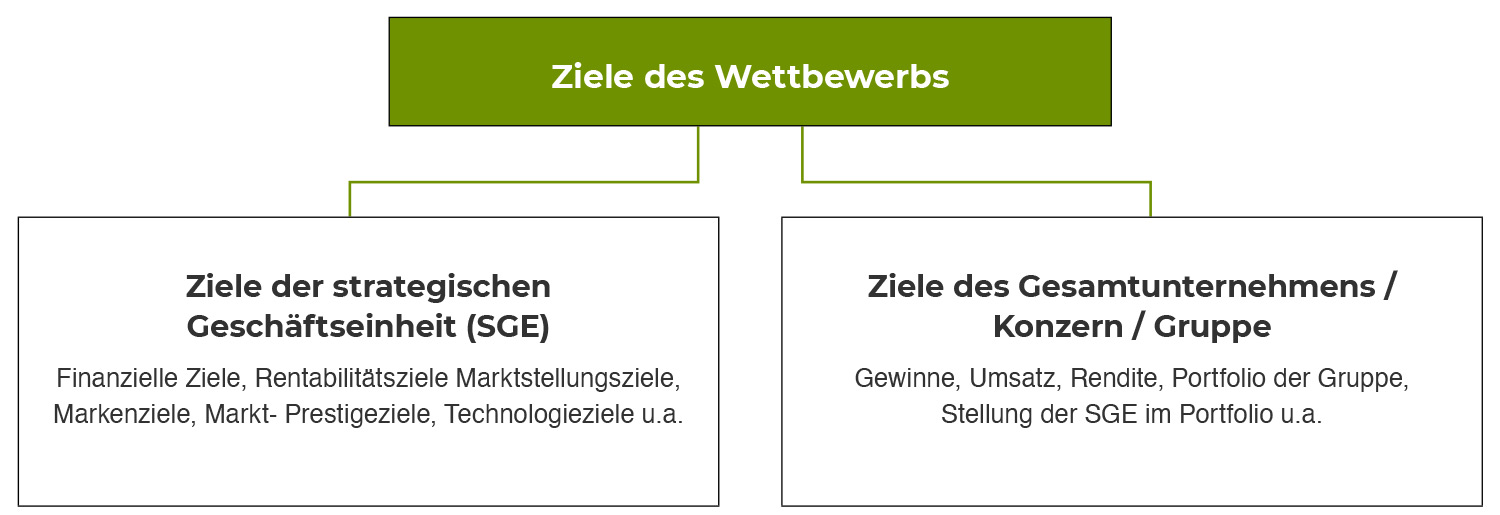

Betrachten wir das Zielsystem der Konkurrenzunternehmen etwas genauer, woher können die notwendigen Informationen kommen? Die relevanten Quellen zur Ermittlung der Ziele und Strategien sind bei offenlegungspflichtigen Unternehmen sehr häufig die Geschäftsberichte, Aussagen auf Bilanzpressekonferenzen und bei Investorengesprächen, Interviews mit der Geschäftsleitung und das kontinuierliche Monitoren der Wettbewerbsaktivitäten (siehe hier Tools wie den WEBCRAWLER).

Bei nicht offenlegungspflichtigen Unternehmen stellt sich die Situation schwieriger dar: Hier haben wir häufig nur die kontinuierliche Beobachtung des Mitbewerbers als Quelle der Erkenntnis und mit Glück finden wir einzelne Aussagen, die zum Beispiel über die Unternehmens- und Produktstrategie hinaus gegenüber gemeinsamen Kunden oder Lieferanten getroffen werden oder Statements in Stellenausschreibungen oder bei Konferenzpräsentationen.

Gerade bei Großunternehmen sollte der Fokus der Untersuchung erweitert werden. Porter weist bereits darauf hin, dass gerade in Konzernen nicht nur das Zielsystem des Kern-Wettbewerbsunternehmen relevant ist, sondern natürlich auch die Ziele und Strategien der Konzernspitze Einfluss auf die Zielsetzung und die strategische Ausrichtung des beobachteten Unternehmens haben.

Gibt ein Konzern etwa ambitionierte Marktstellungs-/ Marktanteils- oder Renditeziele für die strategischen Geschäftseinheiten vor, wird ein aggressiveres Marktverhalten der Unternehmenseinheiten wahrscheinlicher. Die Annahmen des Wettbewerbers über sich selbst und über die Branche ergeben sich wie auch die Zielsetzung durch die sorgfältige Analyse der Aussagen der leitenden Mitarbeiter des Unternehmens und ihrer Handlungen am Markt.

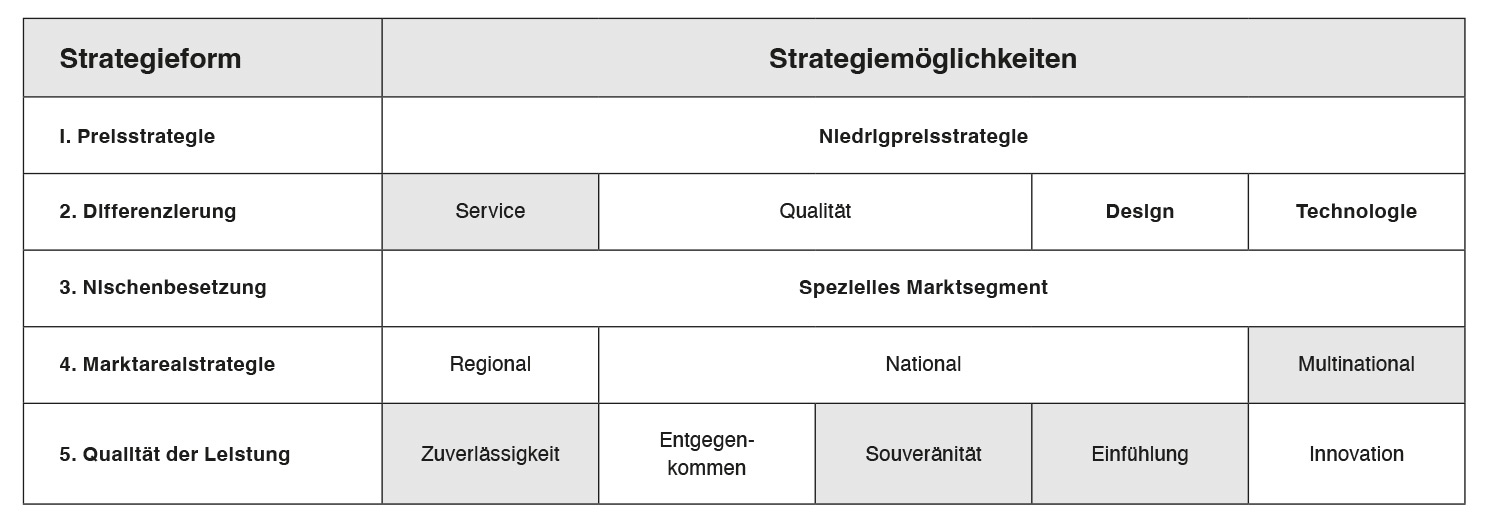

Der Strategiechip

Bei der Analyse der gegenwärtigen Strategie kann die Erstellung eines Strategiechips hilfreich sein, wobei das Schema in der Abbildung herangezogen werden kann. Dabei wird die Strategie des Wettbewerbers in den möglichen Strategieoptionen abgetragen, um im Anschluss die Strategien verschiedener Wettbewerber zu vergleichen.

In der Abbildung des Strategiechips werden Standardstrategien abgetragen, diese sollten je nach Unternehmen, Branche und Fragestellung adaptiert und auch im Detail ausgeführt werden.

Strategische Übersichten sollten auch die Innovations- und Digitalisierungsstrategien im Schwerpunkt thematisieren. Da sich viele Märkte aufgrund der Digitalisierung im Umbruch befinden, muss insbesondere auf diesen Feldern eine sorgfältige und detaillierte Analyse erfolgen. Die Analyse der Digitalisierungsstrategie sollte den Grad der Digitalisierung in den Bereichen der Produktinnovationen und Dienstleistungen, der internen Prozesse und in Marketing und Vertrieb umfassen.

Die strategische Betrachtung kann auch auf die Stellung der Mitbewerber in einem branchen- oder marktbezogenen Ökosystem ausgeweitet werden, um die partnerschaftlichen Verflechtungen und die Source-of-Business für die Mitbewerber zu identifizieren.

Neben dem Strategiechip wird die Ausarbeitung einer schriftlichen Zusammenfassung in Form eines strategischen qualitativen Assessments empfohlen.

Bei der folgenden Strategiebetrachtung interessieren häufig folgende Fragestellungen:

- Ist eine Strategieänderung des Wettbewerbers in Zukunft zu erwarten?

- Wie wahrscheinlich ist es, dass der Wettbewerber auf die eigenen Aktivitäten reagieren wird?

- Wie groß wird das Engagement des Wettbewerbs im gemeinsamen Markt sein?

- Sind Expansionsbemühungen oder strategische Übernahmen des Wettbewerbs zu erwarten?

- Welche künftigen Schritte sind beim Konkurrenten kurz-, mittel- und langfristig erwartbar?

- Wo sind Schwachstellen, bei denen der Wettbewerber angreifbar ist?

- Was sind die effektivsten Gegenmaßnahmen gegen die Zukunftsstrategien des Wettbewerbs?

- In welchen Bereichen ist nicht mit Abwehrmaßnahmen des Wettbewerbs zu rechnen?

Wettbewerbliche Strategieoptionen für das eigene Unternehmen

Im Anschluss an die Analysen stehen für das eigene Unternehmen folgende wettbewerbsorientierten Strategieoptionen zur Wahl:

- Outwitting:

Die frühzeitige Erkennung der Chancen und Risiken für das eigene Unternehmen, die sich durch die Aktivitäten des Wettbewerbers ergeben (z. B. die proaktive Übernahme der Marktanteile eines Wettbewerbers, der sich mit hoher Wahrscheinlichkeit aus einem Segment zurückzieht). - Outmaneuvering:

Die Strategie hat das Ziel, dem Wettbewerber einen Schritt bei der Strategieumsetzung voraus zu sein (z. B. der Produktinnovation des Konkurrenten mit einem eigenen Produktlaunch zuvorzukommen). - Outperforming:

Die Erreichung der eigenen Ziele durch die erfolgreiche Umsetzung der geplanten Strategie (z. B. durch den erfolgreichen Markteintritt in einen neuen regionalen Markt trotz der Wettbewerbspräsenz).

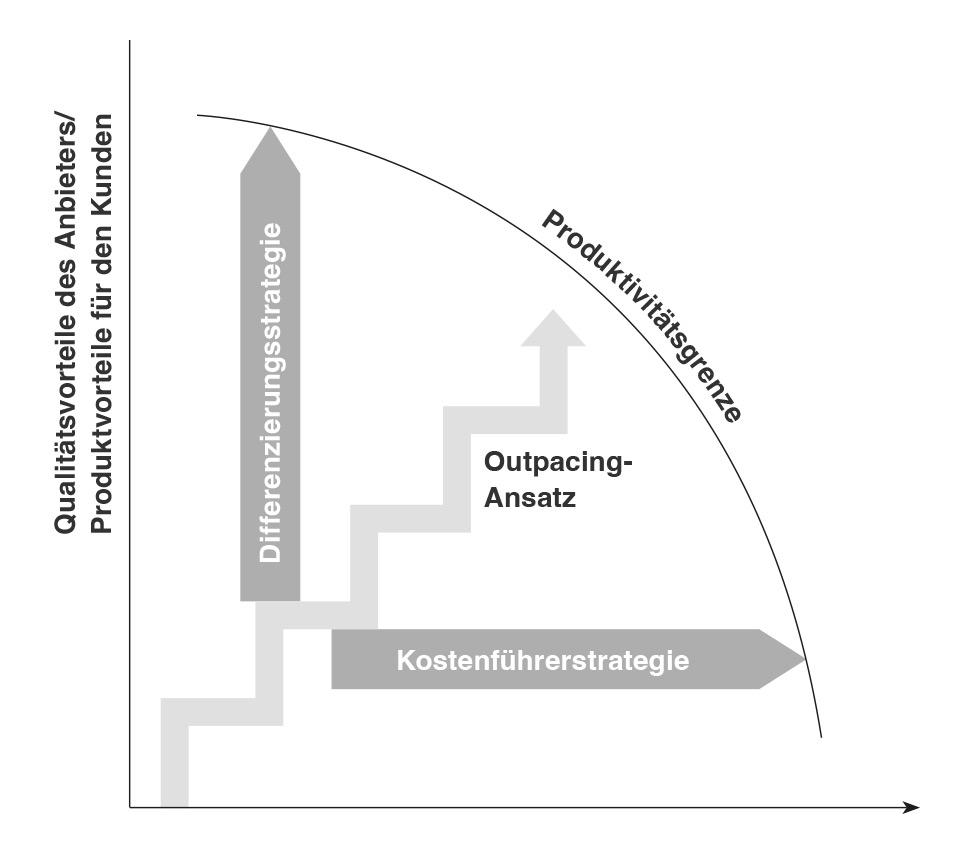

Outpacing:

Kontinuierliche Verbesserung der eigenen Position durch Qualitätssteigerung und Kostenminimierung im Vergleich zum Wettbewerb.

Porter hat seine ursprünglichen Strategieansätze der Kosten- und Qualitätsführerschaft im Zuge der Kritik an seinem Modell um das Outpacing erweitert, das er für sehr relevant erachtete.

Outpacing meint: Durch die kontinuierliche Anpassung der Produktqualität und der Kostenminimierung bei allen Wettbewerbern erreichen alle Marktteilnehmer im Laufe der Zeit immer einen ähnlichen Standard, d.h. die Angebote der Wettbewerber gleichen sich über die Zeit immer stärker an, werden ähnlicher und austauschbarer. Allerdings stößt dieser Anpassungsprozess bei jeder Technologie (z.B. Produktionstechnologie) irgendwann an seine Produktivitätsgrenze – erst durch neue Technologien kann der Zyklus des Outpacing fortgesetzt werden (s. Abbildung).

9. SWOT-Analyse und Cross-Impact-Analyse

Die SWOT-Analyse ist ein sehr nützliches Instrument zur Ableitung möglicher Strategien, das externe Faktoren der Unternehmensumwelt in Beziehung zu den Stärken und Schwächen des Unternehmens setzt.

In einer Matrix werden die unternehmensinternen Stärken (Strengths) und Schwächen (Weaknesses) den externen („marktgetriebenen“) Chancen (Opportunities) und Risiken (Threats) gegenübergestellt. Stärken sind dabei diejenigen Eigenschaften des Unternehmens, die im Vergleich zum stärksten Wettbewerber einen Wettbewerbsvorteil darstellen. Schwächen sind diejenigen Eigenschaften des Unternehmens im Wettbewerbsvergleich, die einen Nachteil für die Wettbewerbsposition bedeuten.

Wie Chancen sind auch Bedrohungen externe Einflüsse, also Entwicklungen des externen Unternehmensumfelds und ergeben sich nur aus der Markt- oder Umweltanalyse. Chancen im Unternehmensumfeld können dabei helfen, neue Stärken oder eine vorteilhafte Position zu erarbeiten. Bedrohungen können eigene Vorteile zunichtemachen, aber auch der Konkurrenz erlauben, die Schwächen des Unternehmens auszunutzen.

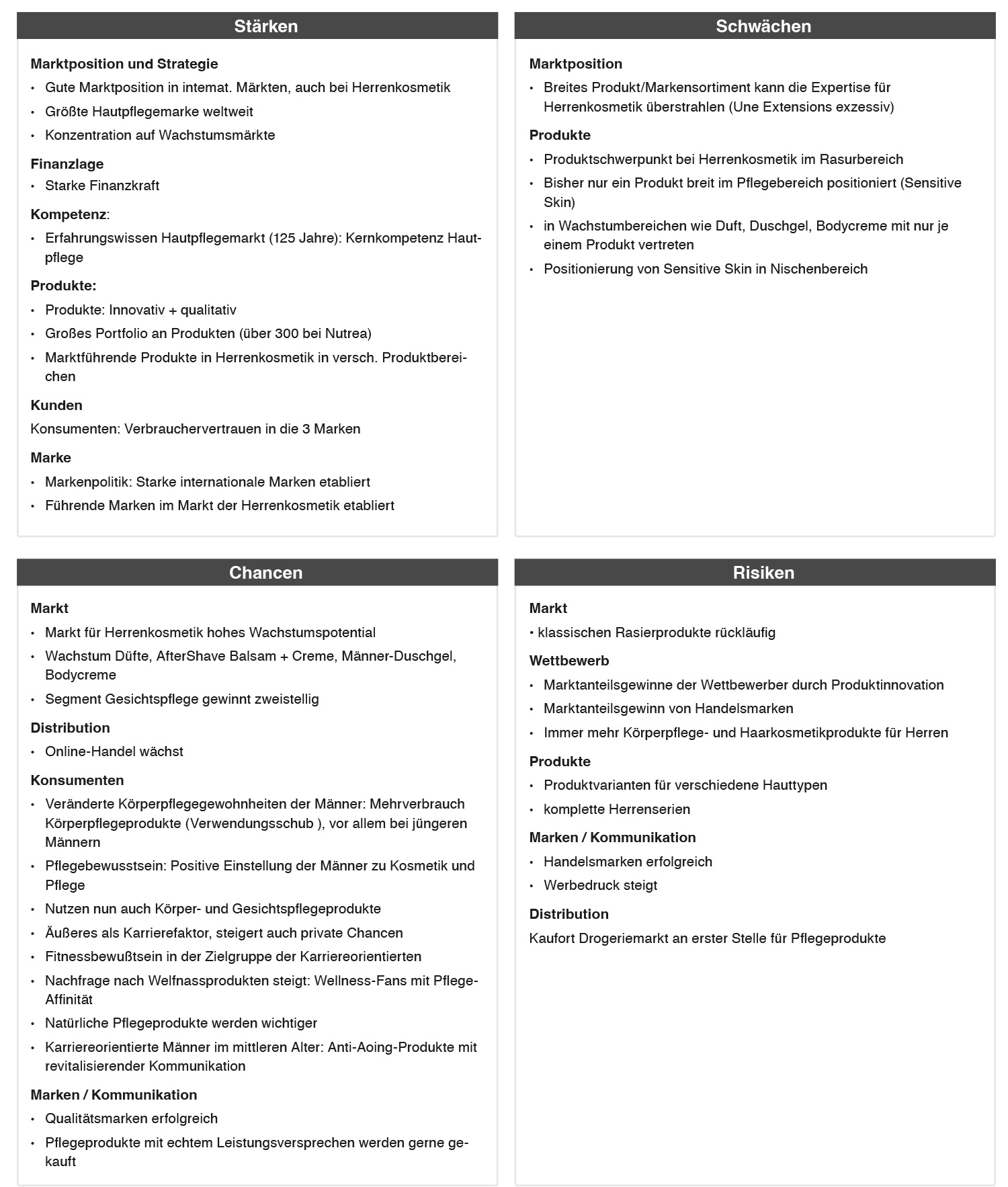

Für die häufig zahlreichen zusammengetragenen Fakten kann es sehr hilfreich sein, die Informationen in Themenkreise zu clustern. Die Bewertung der einzelnen Fakten mit Hilfe eines Scorings kann helfen, die Informationen zu priorisieren und zu gewichten. Die Abbildung zeigt beispielhaft eine SWOT-Analyse, die mit solchen Clustern in den einzelnen Analysefeldern arbeitet.

Die Erstellung der SWOT-Matrix ist nur der Beginn der Analyse. In einem nächsten Schritt sollten die abgetragenen Faktoren bewertet und priorisiert werden – nicht alle internen Faktoren sind gleich wichtig und auch das Chancen- und Risikenpotential der externen Faktoren ist bezüglich der Eintrittswahrscheinlichkeit und Auswirkungen für den Markt oder für das Unternehmen unterschiedlich zu bewerten. Mithilfe eines Scorings können die verschiedenen Bedeutungen mit Gewichtungen belegt und in der folgenden Analyse der Fokus auf die bedeutendsten Aspekte gelegt werden.

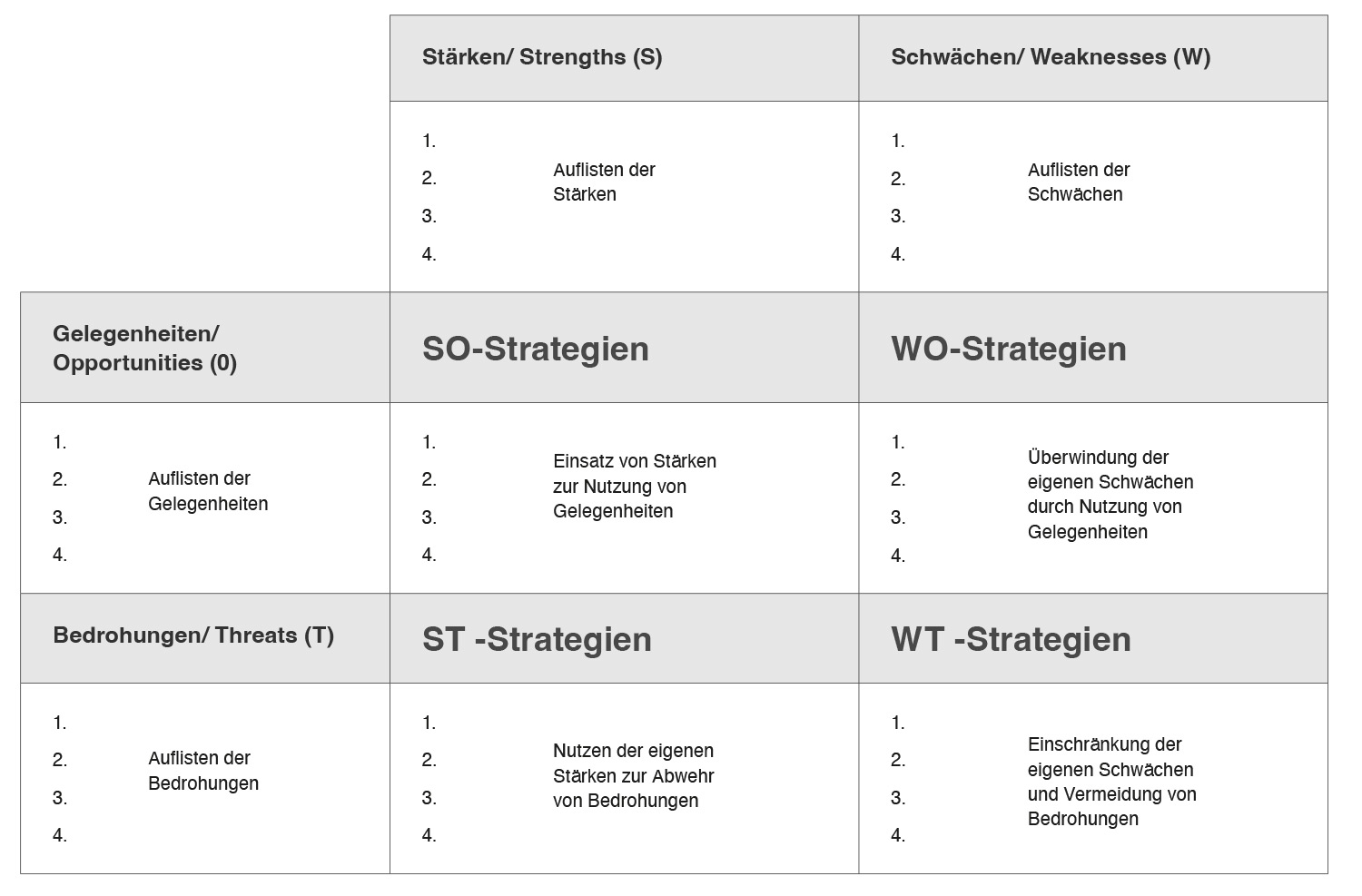

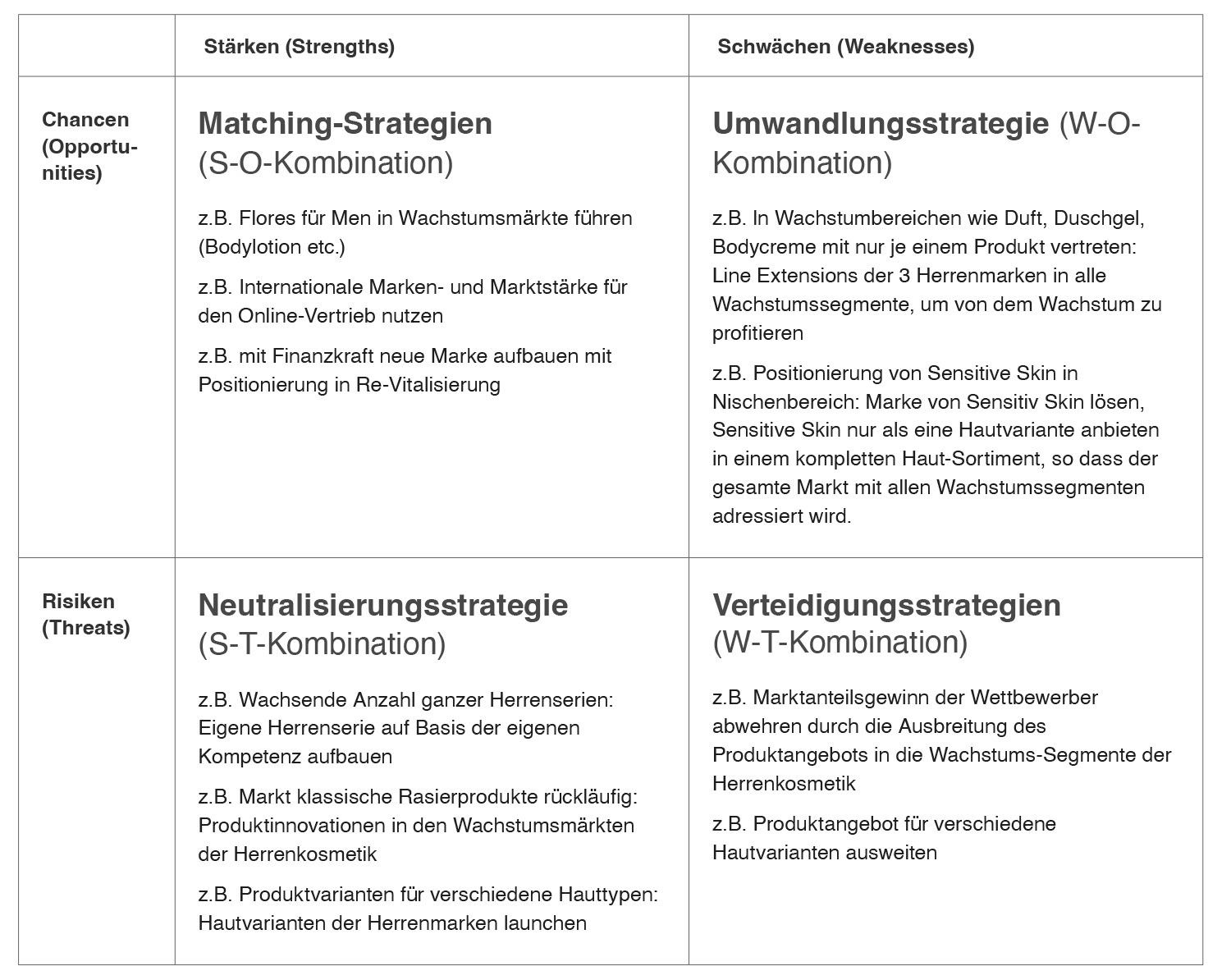

Das Modell zielt letztendlich auf die Ableitung strategischer Handlungsoptionen. Dabei lassen sich die vier Felder der Matrix bestimmten Basisstrategien zuordnen (siehe Abbildung). Dieser Analyseschritt wird auch TOWS-Analyse genannt.

- Bei der Kombination Stärken und Chancen steht die Frage im Vordergrund, mit welchen Stärken welche Marktchancen genutzt werden können (Matchingstrategie).

- Bei der Kombination Stärken und Risiken sollte die Frage beantwortet werden, mit welchen Stärken die Risiken abgewendet werden (Neutralisierungsstrategie).

- Die Strategiekombination Schwächen und Chancen verfolgt die Überlegung, welche Schwächen der Nutzung von Chancen entgegenstehen – mit der Konsequenz, dass diese Schwächen zur Chancennutzung beseitigt werden müssen (Umwandlungsstrategie).

- Bei Schwächen, die die Risiken verstärken, gilt dasselbe: Diese müssen unbedingt beseitigt werden (Verteidigungsstrategie).

Entsprechend dieser möglichen Basisstrategien können nun anhand des Beispiels der Herrenkosmetik-Marke mögliche Handlungsstrategien abgeleitet werden (siehe Abbildung).

Abgeleitete Strategieoptionen für eine Herrenkosmetik-Marke aus der TOWS-Analyse

Quelle: WETTBEWERBSRADAR

Eine besondere Herausforderung bei dieser Analyse bildet die Beschaffung des für die Einschätzung von Stärken und Schwächen bzw. Chancen und Risiken erforderlichen Wissens. Wenn in die Analyse intuitive Überzeugungen unkritisch eingebracht werden, können bestehende Vorurteile über den Zustand des Unternehmens und des Unternehmensumfelds verfestigt werden. Damit ist die Chance vertan, ein besseres Verständnis für die eigene Situation zu entwickeln. Ein Business Wargame kann dabei helfen objektiv zu bleiben.

Weitere vorbereitende Untersuchungsschritte können dabei helfen, die wichtigsten Einflussfaktoren zu erkennen und zu bewerten. Hier hilft z. B. die Bewertung der Chancen und Risiken anhand ihrer Eintrittswahrscheinlichkeit, um Szenarien zu priorisieren. Bei der Stärken-/ Schwächeneinschätzung wird der Vergleich mit dem stärksten Wettbewerber vorgenommen, um die Analyse auf das Wesentliche zu konzentrieren und um die Komplexität zu reduzieren.

Die SWOT-Analyse wird als Instrument zur Aufbereitung der detaillierteren Informationen genutzt. So kann die SWOT-Analyse zu einem Werkzeug werden, das es erlaubt, einen unvoreingenommenen Blick auf die eigene Situation zu werfen und zur Positionsbestimmung und Strategie-Entwicklung beitragen.

Sie kann aber auch auf die Wettbewerber angewendet werden mit der Fragestellung, wie sich die Marktsituation aus Sicht der Wettbewerber darstellt und welche strategischen Handlungsoptionen sich auf Basis der Umweltgegebenheiten für den Konkurrenten ergeben. Dies ist der Anfang der strategischen Analyse der Wettbewerbssituation und zur Entwicklung wettbewerblicher Prognosen und Szenarien.

Cross-Impact-Analyse

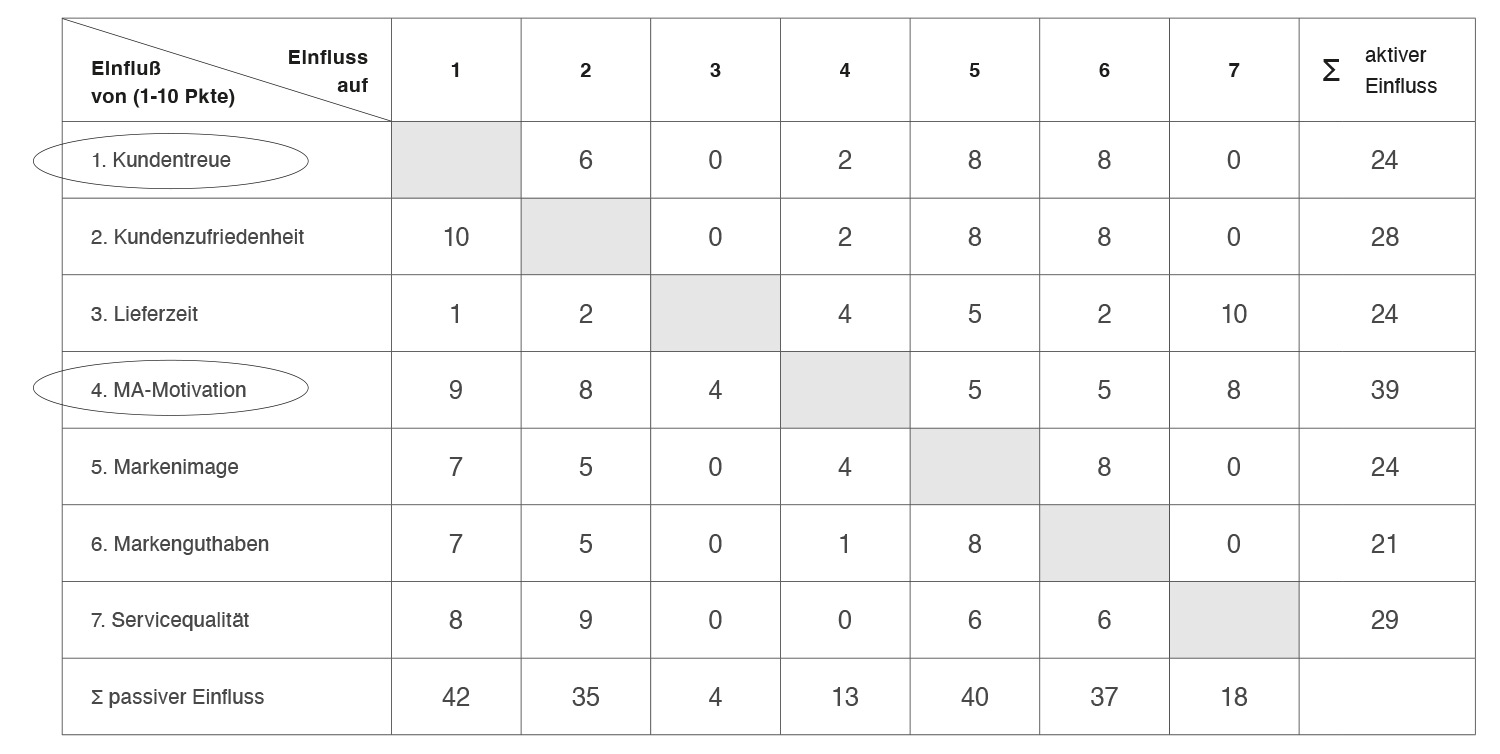

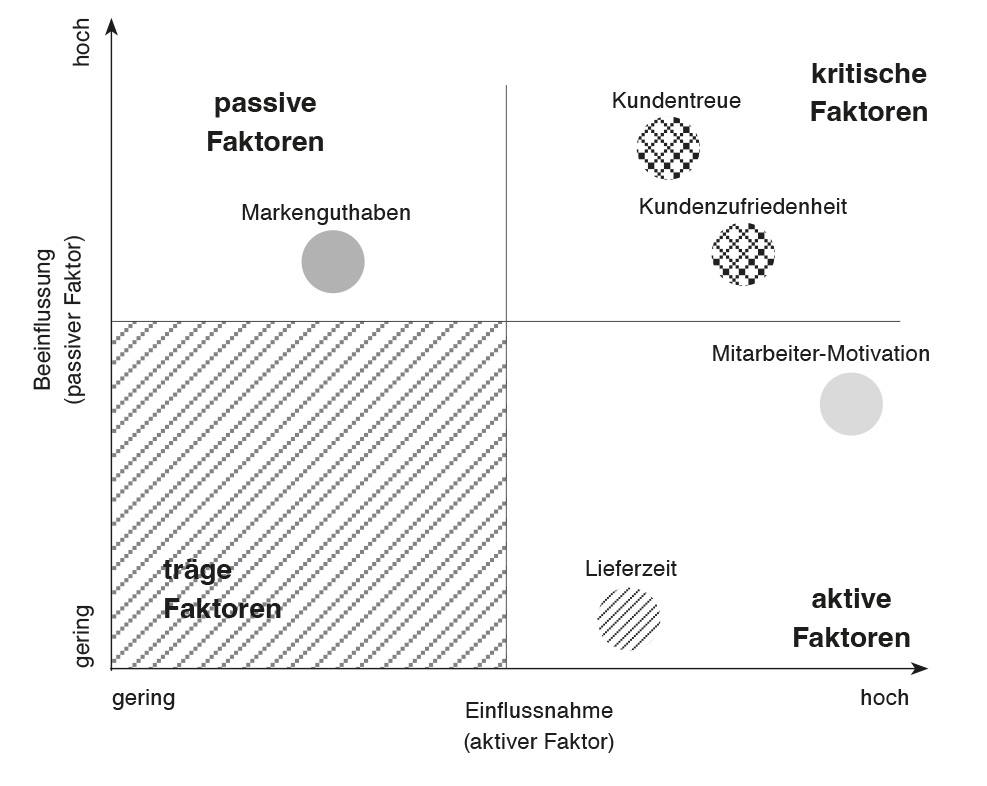

- Um die Stärken und Schwächen nochmals einer detaillierten Prüfung zu unterziehen und sich bei der Analyse wirklich auf die Erfolgsfaktoren zu konzentrieren, kann eine Cross-Impact-Analyse eingesetzt werden. Dabei werden die Verknüpfungen und Abhängigkeiten zwischen den Faktoren erarbeitet und die Faktoren in aktive Faktoren (Treiber) und passive Faktoren (Getriebene) unterschieden (Vgl. Linxweiler (2004) S. 157 f.).Die folgende Abbildung zeigt ein Cross-Impact-Tableau, dabei wird vom Analysten (oder einem Team) der Einfluss eines Faktors auf andere Erfolgsfaktoren auf einer Skala von 1-10 bewertet. Je höher der vergebene Punktwert ist, umso größer ist der Einfluss des Faktors auf die anderen Faktoren – im Beispiel hat die Lieferzeit den größten Einfluss auf die Wahrnehmung der Servicequalität.

Die Punkte der einzelnen Faktoren werden aufsummiert und die Summen je Spalte und Zeile ausgewiesen. Wie man an der Höhe der Summe ablesen kann, ist die Kundentreue der stärkste passive Faktor, das heißt er wird stark von den anderen Faktoren getrieben und die Mitarbeiter-Motivation ist der stärkste aktive Faktor, der einen sehr starken Einfluss auf die anderen Erfolgsfaktoren hat. Die Ergebnisse der Analyse können in der Erfolgsfaktoren-Matrix abgetragen werden, die die Bedeutung der einzelnen Faktoren nach ihrer aktiven und passiven Beeinflussungskraft bewertet (siehe Abbildung).

In der Matrix kann abgelesen werden, welche Faktoren aktiv sind, also einen großen Einfluss auf andere Faktoren haben (im Beispiel die Mitarbeitermotivation und die Lieferzeit), beide Faktoren werden nur gering von anderen Einheiten beeinflusst. Kritische Faktoren sind die Kundentreue und die Kundenzufriedenheit – auch sie haben einen großen aktiven Einfluss auf andere Faktoren, sind aber selbst nur indirekt durch andere Faktoren zu beeinflussen, das heißt sie lassen sich nur schwer direkt steuern.

Die aktiven und die kritischen Faktoren sollten auf jedem Fall in die Stärken-/ Schwächen-Analyse einfließen. Die trägen Faktoren haben kaum Bedeutung in der Verflechtungsmatrix, nur die passiven Faktoren sollten begutachtet werden, da auch sie stark von anderen Faktoren beeinflusst werden und daher schwer zu steuern sind.

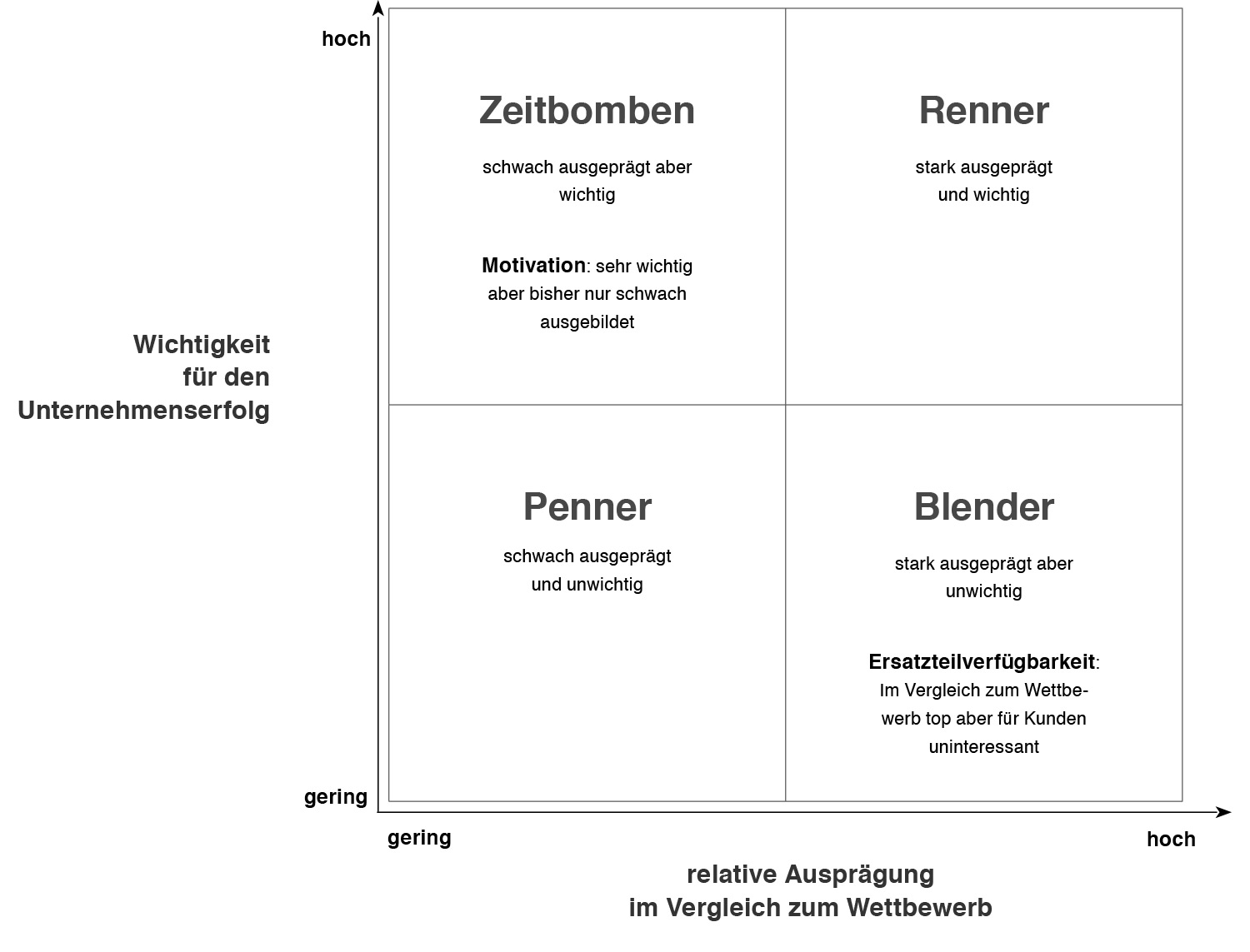

Die bisherige Betrachtung der Erfolgsfaktoren hat nur die interne Perspektive auf die Faktoren berücksichtigt mit dem Ziel, die Anzahl der Faktoren auf die wirklich wichtigen Steuergrößen zu reduzieren. Eine Bewertung für den Unternehmenserfolg und der relativen Stärke fehlt bislang. Die so identifizierten Faktoren sollten daher in einem nächsten Schritt bezüglich ihrer Bedeutung für den Unternehmenserfolg und in der relativen Wettbewerbsstärke in der Treibermatrix abgetragen werden.

Durch diese Bewertung können die Faktoren einer abschließenden Selektion unterzogen werden, um die relevanten Stärken und Schwächen in die SWOT-Analyse aufzunehmen. Natürlich sollten insbesondere die „Zeitbomben“ und die „Renner“ in die Analyse einbezogen werden.

10. Wertkettenanalyse

„Wertschöpfung entsteht, wenn Inputfaktoren so miteinander kombiniert werden, dass ein Output entsteht, dessen Wert höher ist, als der der eingekauften Inputfaktoren.“

(Müller-Stewens, Lechner 2003, S. 350)

Unter einer Wertkettenanalyse (auch Leistungskettenanalyse oder Value Chain Analysis genannt) versteht man die Untersuchung derjenigen Prozesse im Unternehmen, die primär oder sekundär einen Wertbeitrag bei der Herstellung des Leistungsangebots haben. Dabei muss für jede Produktfamilie oder jede Geschäftseinheit eine eigenständige Wertkettenanalyse durchgeführt werden. Unter den primären Handlungen und Prozessen sind in der Wertkettenanalyse diejenigen Aktivitäten subsumiert, die direkt zur Produktion und zum Vertrieb der Leistungen beitragen. Die sekundären Aktivitäten beschreiben die Prozesse, die unterstützend auf den Wertbildungsprozess der primären Aktivitäten einwirken Vgl. Porter (1985) S. 36 ff.

- Zu den primären Aktivitäten zählen zum Beispiel der Einkauf von grundlegenden Rohstoffen / Ressourcen, die Produktion, Logistik und Vertrieb, Marketing und Verkauf sowie verschiedene Servicetätigkeiten. Diesen Aktivitäten ist gemeinsam, dass eine Wertbildung oder die Schaffung von Umsätzen ohne diese Tätigkeiten nicht vorstellbar ist. Diese Aktivitäten sind häufig die Ansatzpunkte, um unmittelbar Kosteneinsparungen zu realisieren

- Unter den unterstützenden oder sekundären Aktivitäten werden Aufgaben im Kontext der firmeneigenen Infrastruktur zusammengefasst, die die primären Aktivitäten versorgen wie z. B. die interne IT, das Personal Management oder Forschung und Entwicklung. Sie wirken als Schmierstoff bei der Erzeugung der Unternehmensleistung und können die Differenzierung des Unternehmens wesentlich mitprägen, wie zum Beispiel die IT-Unterstützung der Prozesse (und damit ein besserer Kundenservice) oder die Produktentwicklung der F&E-Abteilung (und damit die Produktinnovation).

Dieser klassische Ansatz legt den Fokus auf die interne Kostenanalyse mit der Fragestellung, wie Prozesse günstiger oder schneller realisiert werden können, so dass sich ein Wettbewerbsvorteil ergibt. Im Vergleich der primären und sekundären Aktivitäten der eigenen Unternehmung mit denen des Wettbewerbs ergeben sich weitere Ansätze zur Kosten- bzw. Prozessoptimierung. Oft werden diese Vergleiche im Zuge des Prozess-Benchmarkings durchgeführt – die größte Herausforderung besteht dabei darin, Einblicke in die Prozesse fremder Unternehmen zu erhalten. Da dies bei Wettbewerbern kaum der Fall ist, werden teilweise strategische Partnerschaften zwischen Unternehmen geschlossen, um das Benchmarking zum Nutzen beider Unternehmen durchzuführen.

Sollen Möglichkeiten zur Reduzierung der Kosten im internen Prozess gefunden werden, müssen verschiedene Fragen untersucht werden. Es sollte der relative Anteil der einzelnen Aktivität an der Wertschöpfung bestimmt und mit den erforderlichen Kosten verglichen, aber auch die Bedeutung des Prozesses in der gesamten Wertschöpfungskette betrachtet werden. Die Diskrepanz von hohen Kosten und geringer Bedeutung in der Wertschöpfungskette weisen auf potenzielle Einsparmöglichkeiten hin. Hierbei muss jedoch berücksichtigt werden, dass meist die Prozesse und Aktivitäten in einem engen Zusammenhang miteinander stehen und sich Veränderungen an Teilen der Kette auf verbundene Aktivitäten auswirken. Damit kann sich eine Kosteneinsparung sogar negativ auswirken, etwa weil die Effizienz in anderen Abteilungen abnimmt (weil z. B. höhere Servicekosten durch die Verbauung eines günstigeren Materials entstehen). Genauso ist aber auch eine positive Rückkoppelung durch höhere Investitionen denkbar, etwa wenn durch einen aufwändigeren Produktionsprozess Wartung und Service eingespart werden können. Die gesamte Analyse zielt darauf ab, wenig effiziente Elemente in der Wertkette zu identifizieren und wirksame Hebel für deren Optimierungen zu finden.

Hat sich ein Unternehmen für eine Differenzierungsstrategie entschieden, verändert sich die Stoßrichtung der Wertkettenanalyse. Sollen die bestmöglichen Produkte hergestellt werden, so liegt der Fokus der Analyse auf denjenigen Aktivitäten, die hier den größten Wert für die eigenen Kunden schaffen und weniger auf denjenigen, die verhältnismäßig hohe Kosten verursachen. So ist es im Kontext der Luxusuhren ein wesentlicher Bestandteil der Nutzenargumentation, dass diese Uhren in aufwendiger Handarbeit mit höchster Präzision hergestellt werden. Hohe Kosten können in diesen Fällen gerechtfertigt sein, wenn entsprechend wertvolle und wertgeschätzte Eigenschaften produziert werden. In diesem Fall liegt der Fokus der Analyse auf denjenigen Aktivitäten, die den Kunden den größten Wert versprechen. Das können einzigartige Features eines Produktes sein, neue Technologien, aber auch Markenwerte.

Wurden diese Schlüsselaktivitäten identifiziert, müssen Strategien entwickelt werden, um den vom Kunden wahrgenommenen Wert zu maximieren. Mögliche Strategien, über die in diesem Kontext nachgedacht werden können, sind Strategien zur Verbreiterung des Sortiments zur Erfüllung spezifischer Kundenwünsche oder auch die Verstärkung von Service und Kundeninteraktion. Selbstverständlich muss strategisch geplant werden, welche Differenzierungsstrategien und Möglichkeiten der Veränderung im Wertschöpfungsprozess eine nachhaltige Verbesserung der Position des eigenen Unternehmens am Markt versprechen.

11. Finanzanalyse

Die Finanzanalyse dient dazu, den finanziellen Zustand eines Unternehmens einzuschätzen, um Rückschlüsse auf die Finanzkraft zu ziehen. Die Finanzkraft des Unternehmens ist ein entscheidender Faktor für die künftige Strategie der Marktbearbeitung und hilft bei der Bildung von Zukunftsszenarien. Natürlich spielen auch bei der Erarbeitung von Markteintrittsstrategien im Kontext von Fusionen, Übernahmen und M&A Finanzanalysen eine essentielle Rolle.

Eine Finanzanalyse bei Wettbewerbsunternehmen stützt sich vornehmlich auf verfügbare Bilanzen, aber auch auf Geschäftsberichte oder öffentliche Informationen wie die Entwicklung der Wertpapiere. Neben der Analyse der Eigentumsverhältnisse spielen die Fremd- und Eigenkapitalquoten eine wichtige Rolle, aber auch die Betrachtung des Cashflows. In der Regel werden gerade bei Wettbewerbsbetrachtungen die Rendite und der Gewinn genauer betrachtet. Eine hohe Eigenkapitel-Reserve kann ein starker Indikator für mögliche Übernahmen sein. Die Financial KPI des Wettbewerbs werden in der Regel über einen längeren Zeitablauf betrachtet, um die relativen Veränderungen herauszustellen (Vgl. zu Finanzanalysen: Holtfort (2013)).

12. Benchmarking

Der Begriff „Benchmark“ steht im Englischen für Bezugswert oder Maßstab. Benchmarking ist eine Methode um, Produkte oder Dienstleistungen, aber auch Geschäftsabläufe oder Geschäftsmodelle mit einem besonders erfolgreichen Bezugsobjekt zu vergleichen. Dabei geht es darum, Unterschiede festzustellen und aufgrund dieser Erkenntnisse mögliche Verbesserungen für die eigenen Produkte oder Prozesse zu finden. Es wird zwischen internem und externem, konkurrenzorientiertem, branchenbezogenem sowie branchenfremdem Benchmarking unterschieden.

Vorgehen beim Benchmarking

Für die Durchführung eines Benchmarkings lässt sich das „6-Phasen-Modell“ von Böhnert zugrunde legen (Vgl. Böhnert (1999), S. 134), das die Arbeitsschritte Planung, Datenerhebung, Analyse, Implementierung, Kontrolle und Kommunikation umfasst.

Wichtig bei der Planung des Benchmarking ist die Beantwortung der Fragen, was das Ziel des Benchmarking ist, was verglichen werden soll und womit der Vergleich durchgeführt werden kann. Dafür muss zunächst das geeignete Benchmarking-Objekt, also z. B. das Produkt, die Dienstleistung, die Methode oder der Prozess, ausgewählt werden. Im zweiten Schritt müssen für die Datenerhebung relevante Daten mithilfe von Primär- und Sekundärinformationen gewonnen werden, um im Vergleich mit dem eigenen Unternehmen Leistungslücken und Ursachen für Leistungsunterschiede herauszufinden. Am Ende des Prozesses werden für die Implementierung gezielt Verbesserungsvorschläge ausgearbeitet und die Empfehlungen werden implementiert. Die Effekte der Veränderungen müssen kontrolliert werden, um die Ergebnisse den wichtigsten Akteuren mitzuteilen.

Auch im Kontext der Analyse von Wertketten werden Methoden des Benchmarkings angewandt. Hierbei handelt es sich um die systematische Erfassung von Schlüsselindikatoren, die eine Aussagekraft über die Leistungen des Unternehmens, die Geschäftsprozesse der einzelnen Geschäftseinheiten und über besonders wichtige Eigenschaften besitzen und sie in ein Verhältnis zu anderen am Markt aktiven Akteuren setzen. Indem die Performance der relevanten Geschäftstätigkeiten gemessen und die Ergebnisse mit anderen Messwerten in ein Verhältnis gesetzt wird, können in der gesamten Wertkette Performancelücken unmittelbar sichtbar werden.

Eine erweiterte Analyse findet statt, wenn die Performanceindikatoren der Wettbewerber miteinbezogen werden. Im kompetitiven Benchmarking werden die Wettbewerbsvor- und nachteile im Wertschöpfungsprozess erkennbar. Es werden sowohl die Steigerungspotenziale verschiedener Geschäftsbereiche, als auch die eigene Wettbewerbsposition herausgearbeitet. Schwierigkeiten ergeben sich dabei, tatsächlich aussagekräftige Informationen über alle für das Benchmarking relevanten Geschäftstätigkeiten der Konkurrenten zu erlangen. Orientieren sich alle Unternehmen, die in einer Branche tätig sind, lediglich an der Performance im eigenen Unternehmen und der Konkurrenten innerhalb der eigenen Branche, besteht zusätzlich die Gefahr der Angleichung der Unternehmen und der internen Wertschöpfungsprozesse über die Zeit.

Daher macht ein branchenfremdes Benchmarking von Zeit zu Zeit Sinn. Bezieht das Benchmarking zusätzlich vergleichbare Geschäftseinheiten der erfolgreichsten Unternehmen in anderen Branchen mit ein, besteht die Chance der Innovation und Disruption. Das setzt natürliche aufwändigere Analysen voraus und wird häufig über strategische Partnerschaften zwischen Unternehmen gestaltet, die in einem Informationsaustausch einen Vorteil sehen. Eine Hauptaufgabe einer branchenübergreifenden, funktionalen Untersuchung besteht im Transfer der Informationen über tatsächlich vergleichbare Prozesse und Geschäftseinheiten auf die eigene Branche (Vgl. Müller-Stewens, Lechner (2003) S. 363).

Auf jeden Fall müssen im Benchmarkingprozess zunächst die relevanten Indikatoren gefunden werden, die zur Beschreibung der Leistung der Geschäftsbereiche geeignet sind. Welche Informationen in diesen Prozess einfließen sollen, hängt davon ab, welche Leistungen gemessen werden sollen und welche Informationsbedürfnisse für die strategischen Entscheidungen vorhanden sind. Die Datensammlung sollte allerdings nicht ausschließlich auf quantifizierten Daten beruhen, genauso wichtig sind die Fragen nach der qualitativen Ausprägung der einzelnen Geschäftspraktiken, nach dem „Warum?“ bestimmter Prozesse, die zu Unterschieden in den einzelnen Geschäftsbereichen führen.

13. Geschäftsmodellanalyse

„Business models are (..) at heart, stories, stories that explain how enterprises works.”

(Magretta (2002))

Der Begriff des Geschäftsmodells stammt ursprünglich aus der Wirtschaftsinformatik und hat durch die Digitalisierung stark an Popularität gewonnen. Ein Geschäftsmodell beschreibt die Schlüsselfaktoren des Unternehmenserfolgs – es ist eine strukturelle Abstraktion eines Unternehmens, die im Wesentlichen skizziert, wie ein Unternehmen funktioniert.

Ein Geschäftsmodell besteht aus 3 Hauptkomponenten: Der Value Proposition (Welchen Nutzen stiftet das Unternehmen), die Architektur der Wertschöpfung (Wie wird die Wertschöpfung generiert) und dem Ertragsmodell (Wodurch verdient das Unternehmen Geld) (Vgl. Jaekel (2015) S. 5ff.).

Die Geschäftsmodellanalyse beschäftigt sich mit den Geschäftsmodellen des eigenen Unternehmens, den Modellen der Konkurrenz und im Business Development mit neu entstehenden Modellen, die sich (auch) in anderen Branchen zeigen. Denn heute konkurrieren in vielen Branchen nicht nur Unternehmen miteinander, sondern auch Geschäftsmodelle. Die Fragen nach dem Zweck der Geschäftstätigkeit, der Gestaltung der Wertschöpfungsketten, der Nachhaltigkeit des Modells und dem Ertrag spielen bei der Bewertung der Geschäftsmodelle eine zentrale Rolle.

In Zeiten der Digitalisierung muss der klassische Analyseansatz des Benchmarking und der Wertkettenanalyse um die Geschäftsmodellanalyse erweitert werden. In digitalen Ökosystemen werden ursprünglich unternehmensinterne Aktivitäten in einem Partnernetzwerk (auf-)gelöst und die Unternehmen fokussieren sich auf für die jeweilige Branche kritischen Prozesse und ihre Kernkompetenzen. Viele digitale Geschäftsmodelle basieren auf Plattformkonzepten wie z.B. Airbnb, iTunes oder Uber, die die Dienstleistungsprozesse organisieren, aber nicht mehr selbst die Leistung erbringen. Der Blickwinkel der Unternehmensanalyse wird daher heute auf die ganzheitlichen Geschäftsmodelle und die Wertschöpfungsketten intern und extern erweitert.

Unter strategischen Gesichtspunkten ist insbesondere die Analyse der von Wettbewerbern neugestalteten Wertschöpfungsketten erkenntnisfördernd, da sie völlig neue Geschäftsmodelle zeigen. Dabei muss bei der Betrachtung der Geschäftsmodelle und der Unternehmensnetzwerke analysiert werden, welche Funktionen und Aktivitäten von dem Unternehmen selbst erbracht und welche externalisiert werden, wie genau die Kooperation mit externen Partnern gestaltet wird und welchen Zusatznutzen es durch die Plattform für die Kunden gibt.

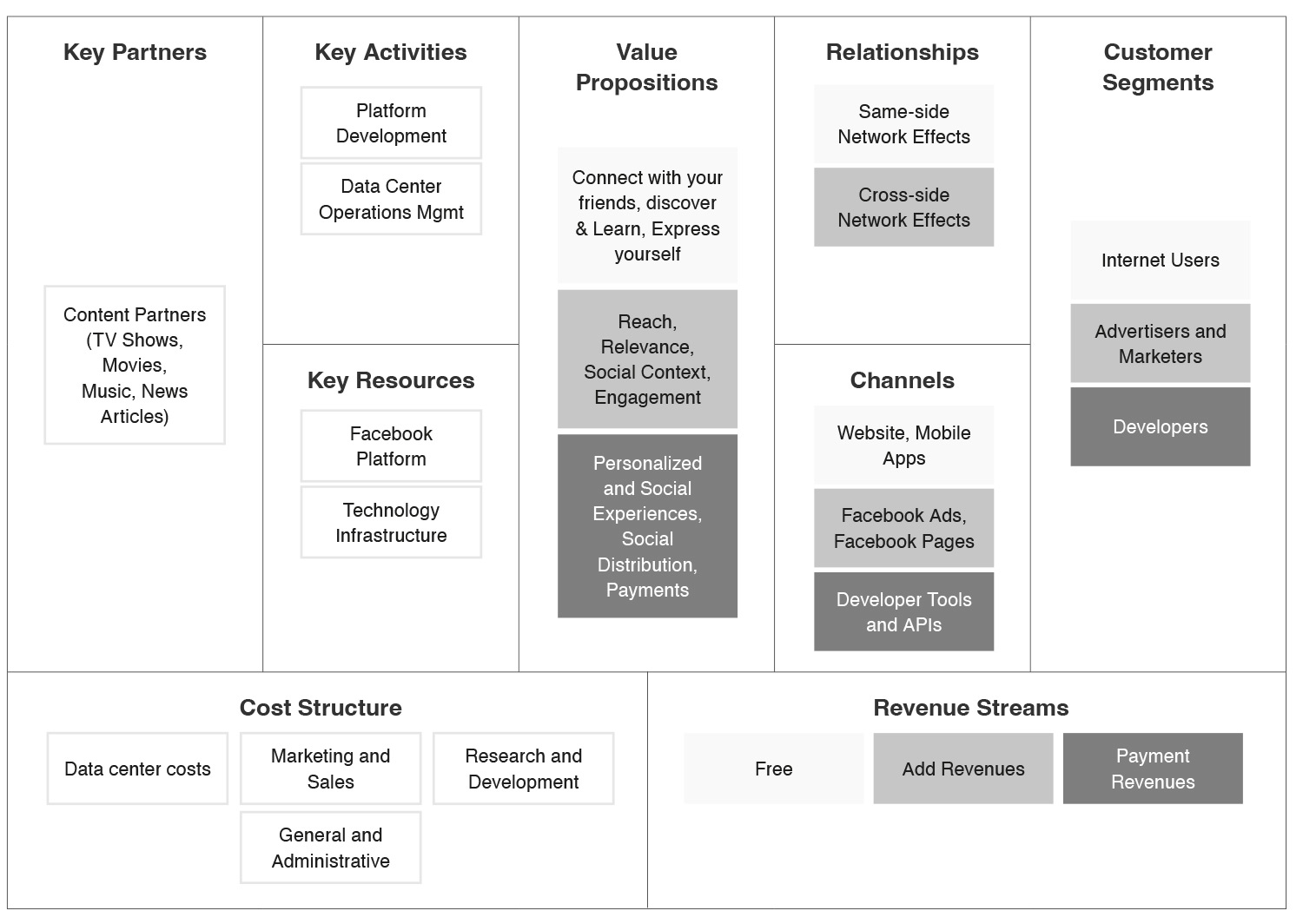

Das Geschäftsmodell eines Anbieters kann über die Beziehungen wichtiger Schlüsselfaktoren dargestellt und mit Hilfe eines Business Modell Canvas visualisiert werden. In der Abbildung wird das Geschäftsmodell von Facebook im Business Modell Canvas skizziert.

Ein Business Model Canvas (Vgl. hierzu Existenzgründer.de (URL). Ursprüngliches Modell von Alexander Osterwalder.) enthält 9 Felder mit Schlüsselfaktoren.

1. Schlüsselpartner:

Die wichtigsten strategischen Partnerschaften des Unternehmens. Dies sind bei Facebook z. B. die Content-Provider.

2. Schlüsselaktivitäten:

Die wichtigsten Tätigkeiten, um das Geschäftsmodell zu realisieren. Dies sind bei Facebook die Weiterentwicklung und der Betrieb der zentralen Plattform – und nicht die Generierung von Content wie in klassischen Medienunternehmen.

3. Nutzenversprechen:

Welchen Nutzen haben die Kunden, wenn sie das Produkt oder die Dienstleistung kaufen? Dies ist bei Facebook der soziale Nutzen durch die Community-Funktionalität und der Informationsnutzen durch die von den Benutzern generierten Inhalte.

4. Kundenbeziehung:

Dieses Element beantwortet die Frage, wie Kunden gewonnen und gebunden werden. Bei Facebook über die Netzwerkeffekte.

5. Kundensegmente:

Welche Kundengruppen werden angesprochen? Bei Facebook sind dies neben den Community-Mitgliedern natürlich die Werbekunden und die Software-Entwickler, die weitere Module für die Plattform entwickeln und so ihre Attraktivität weiter steigern.

6. Schlüsselressourcen:

Welche Ressourcen sind für das Geschäftsmodell unverzichtbar? Dies ist bei Facebook die Community-Plattform und die hierfür erforderliche technologische Infrastruktur.

7. Vertriebs- und Kommunikationskanäle:

Wie erfahren Kunden von dem Angebot? Wie sieht der Vertrieb aus? Dies sind bei Facebook die digitalen Kanäle der Community, aber auch spezifische Webseiten für Entwickler und Werbekunden.

8. Kostenstruktur:

Was sind die wichtigsten Ausgaben, ohne die das Geschäftsmodell nicht funktionieren würde? Dies sind bei Facebook Kosten für den Plattform-Betrieb, für die Plattform-Entwicklung und für den Vertrieb.

9. Einnahmequellen:

Woher kommt bei diesem Geschäftsmodell das Geld? Bei Facebook ganz klar über die Werbeeinnahmen und teilweise über Bezahldienste für Unternehmen.

Wie das Beispiel zeigt, geht die Geschäftsmodellanalyse deutlich über die Wertkettenanalyse hinaus. Neben der Betrachtung des Wertschöpfungsprozesses werden alle Aktivitäten berücksichtigt, die im Zusammenhang mit der Leistungserstellung, dem Nutzenversprechen und der Kundenerreichung via Kommunikation stehen. Je einzigartiger dabei die einzelnen Aspekte gestaltet werden können, umso besser ist das Geschäftsmodell gegen schnelle Imitation geschützt.

So können Partnerschaften mit wichtigen Marktbegleitern das Geschäftsmodell schützen (so z. B. im Fall von iTunes durch Verträge mit großen Plattenlabels) oder das Geschäftsmodell durch den Zugang zu Distributionskanälen absichern (wie z. B. die lebensnotwendige Präsenz im Lebensmitteleinzelhandel bei den Fast Moving Consumer Goods).

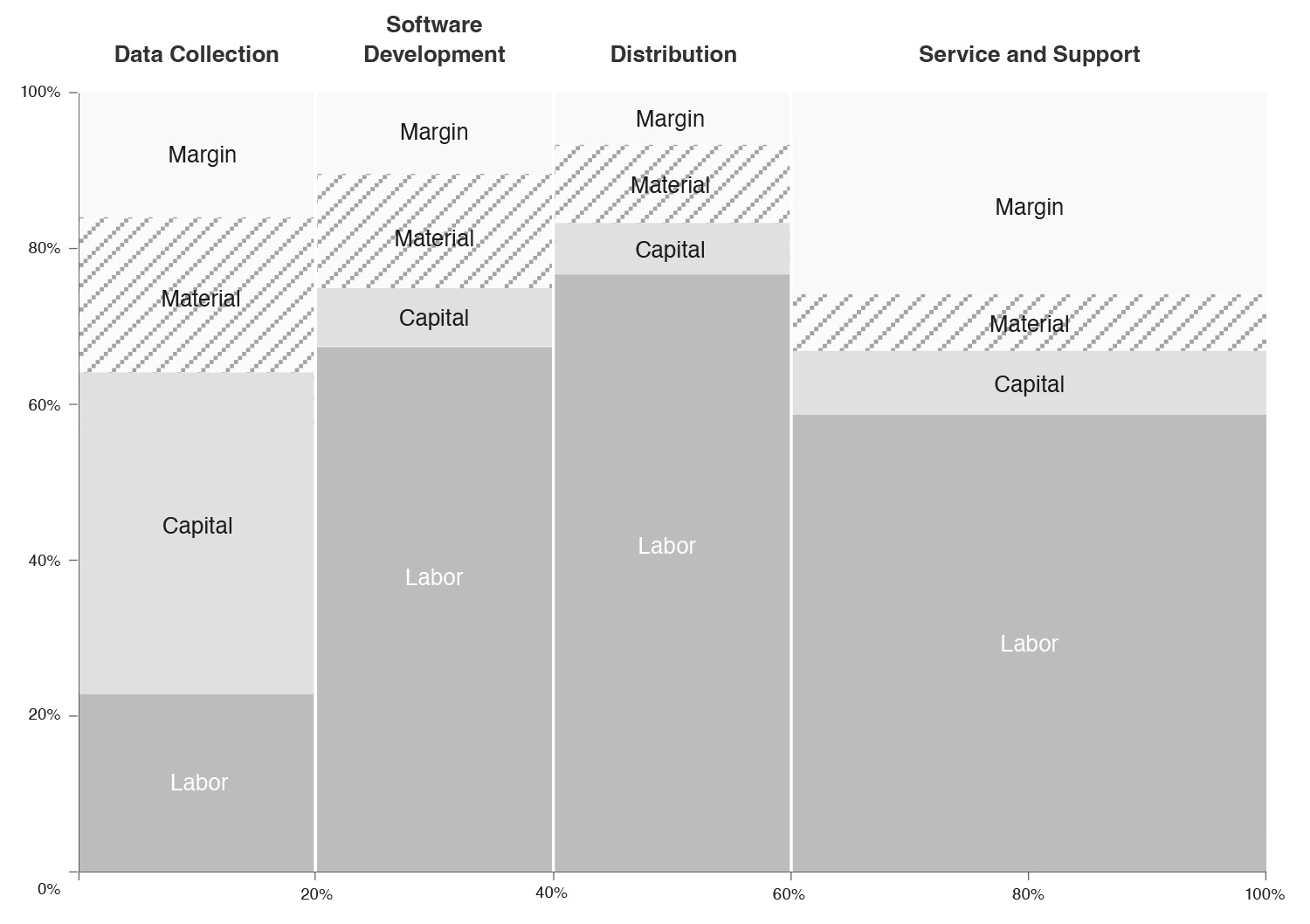

1. Die Geschäftsmodelle sollten bezüglich ihres Gewinnpotentials und den benötigten Ressourcen bewertet werden (siehe nachfolgende Abbildung). Diese Analyse kann eine erste gute Entscheidungsbasis zur Auswahl der attraktiven Modelle sein.

In dem Beispiel werden die Geschäftstätigkeiten in den Geschäftsfeldern Data Collection, Software Development, Distribution und Service and Support bezüglich ihrer Kostenstruktur und dem Renditepotential verglichen.

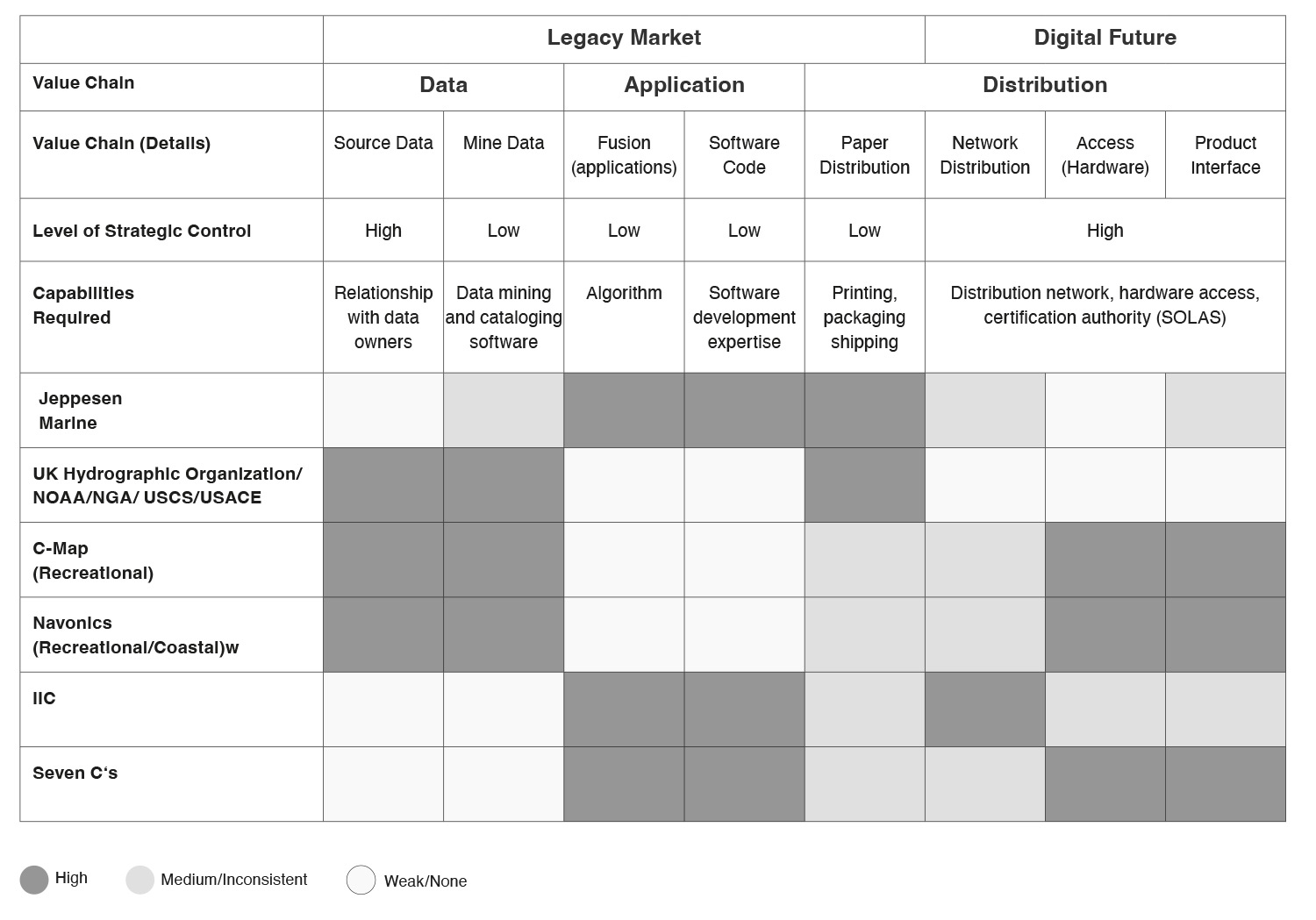

Bei der Kompetenz-Karte wird die Wertschöpfungskette im Hinblick auf die erforderlichen Kerntätigkeiten und benötigten Ressourcen analysiert. Der Abbildung ist dies für einen spezialisierten Landkarten- und Navigationshersteller dargestellt, der neben der Luftfahrt (dem bisherigen Markt = Legacy Market) als neuen Zielmarkt die kommerzielle Schifffahrt (= Digital Future) ansprechen möchte. Zunächst wird untersucht, welche Wertschöpfungsstufen für diesen neuen Zielmarkt erarbeitet werden müssen. Neben der Beschaffung des Kartenmaterials (Data) und der Analysesoftware sind dies die Programmierung der Anwendung (Application) und der Vertrieb (Distribution) verschiedener Produktvarianten.

Die Ebene „Strategic Control“ zeigt, inwieweit die jeweilige Wertschöpfungsstufe das Potential hat, ein Alleinstellungsmerkmal zu werden. So ist der exklusive Besitz des Kartenmaterials eine strategische Ausgangsposition von höchstem Wert. Damit wird der Zugang zu Kartenmaterial zu einer Schlüsselressource, die den Markteintritt und die Marktkonstellation wesentlich mitbestimmt. Ein weiterer Schlüsselfaktor ist die Distribution der Produkte, die über Netzwerke und Zertifikate wesentlich den Marktzugang definiert.

Den Wertschöpfungsstufen werden die erforderlichen Ressourcen und Fähigkeiten zugeordnet (Capabilities Required), die für ihre Realisierung benötigt werden. Diese Analyse dient der Identifikation von Lücken, die es für einen möglichen erfolgreichen Markteintritt zu schließen gilt.

Die Matrix schließt mit einer Bewertung der einzelnen Wettbewerber und des eigenen Unternehmens ab. Ziel der Analyse ist die Identifikation der strategischen Schlüsselfaktoren, um für den Markteintritt an den wichtigsten Stellen anzusetzen. Da in der Abbildung das eigene Unternehmen bei beiden strategischen Schlüsselfaktoren deutliche Schwächen im Vergleich mit dem Wettbewerb besitzt, könnte der Markteintritt nur durch strategische Übernahmen eines Wettbewerbers gelingen, der die Schwachstellen ausgleicht (Vgl. Putsis (2013) S. 71 ff.).

14. Ressourcenbasierte Ansätze: VRIO-Analyse und VRILS-Modell

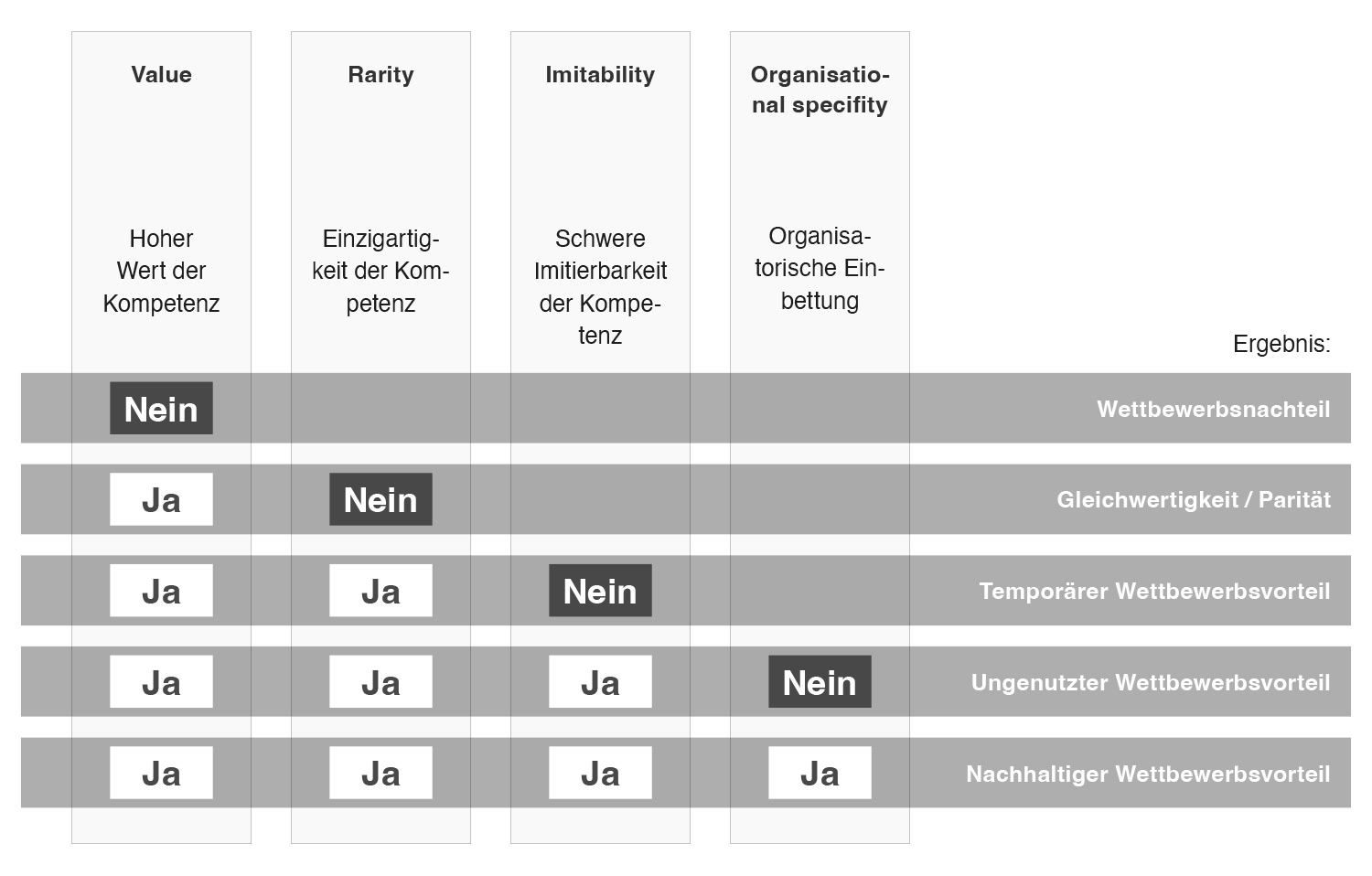

Das VRIO-Framework

Das VRIO-Framework (Vgl. Barney (1991) ist ein Werkzeug zur Analyse und Bewertung der unternehmensinternen Ressourcen und Fähigkeiten und dient zur Identifikation der nachhaltigen Wettbewerbsvorteile. Ressourcen wie z. B. die Fähigkeiten der Mitarbeiter, der Besitz von Patenten, der Zugang zu Rohstoffen, die Beherrschung von Produktionsverfahren, aber auch Unternehmenskultur oder das Management werden dabei bewertet. Alle Aspekte, die wesentlich zum Unternehmenswert beitragen, können der Analyse unterworfen werden. Bei VRIO handelt es sich dabei um einen ressourcenbasierten Ansatz, im Gegensatz zu marktbasierten Ansätzen werden dabei die im Unternehmen vorhandenen Stärken anhand der unternehmensinternen Ressourcen und Fähigkeiten bewertet. Nicht alle Ressourcen im Unternehmen sind aber direkt als Stärken des Unternehmens zu werten.

Die Potenziale der Ressourcen und Fähigkeiten, Wettbewerbsvorteile für das Unternehmen zu generieren, weist auf ihre unterschiedlichen Qualitäten hin. Die vier Kriterien, die dazu in der VRIO-Analyse untersucht werden, sind

der Wert (Value) der Ressource

die Seltenheit (Rarity) der Ressource

die Imitierbarkeit (Imitability) der Ressource

die Organisation (Organization)

Der Einsatz einer Schlüssel-Ressource oder Schlüsselfähigkeit im Unternehmen wird dann zur Stärke, wenn sie im Kontext der Konkurrenzsituation zu einem Vorteil führen. Letztendlich ist aber zu berücksichtigen, dass alle Eigenschaften einem zeitlichen Wandel unterliegen und somit inhärent das Risiko des Wertverlustes der Schlüsselressourcen besteht. Auch neu auftretende Ressourcen können die Stärken und Schwächen der Ressourcen in den Unternehmen beeinflussen.

Um die Analyse anwenden zu können, sind folgende Arbeitsschritte nötig:

- Im ersten Schritt müssen wertvolle und seltene Ressourcen und Fähigkeiten des Unternehmens identifiziert werden.

- Im zweiten Schritt wird geprüft, ob und wie das Unternehmen die Ressource/ Fähigkeiten nutzt: Existiert ein strategisches Management dieser Ressourcen? Erhält die Ressource die erforderliche Aufmerksamkeit vom Management? Existieren Kontrollmechanismen zum Einsatz der Ressource und Zielvorgaben?

- Im dritten Schritt geht es um den Schutz des Wettbewerbsvorteils. Es sind alle rechtlichen und organisatorischen Maßnahmen zu prüfen und einzuleiten, um den Vorteil durch die Ressource auch längerfristig halten zu können. Nur so kann ein langfristiger Wettbewerbsvorteil erarbeitet werden.

- Viertens sollte das Framework regelmäßig angewendet werden, da sich die Antworten auf die Fragen im Laufe der Zeit ändern.

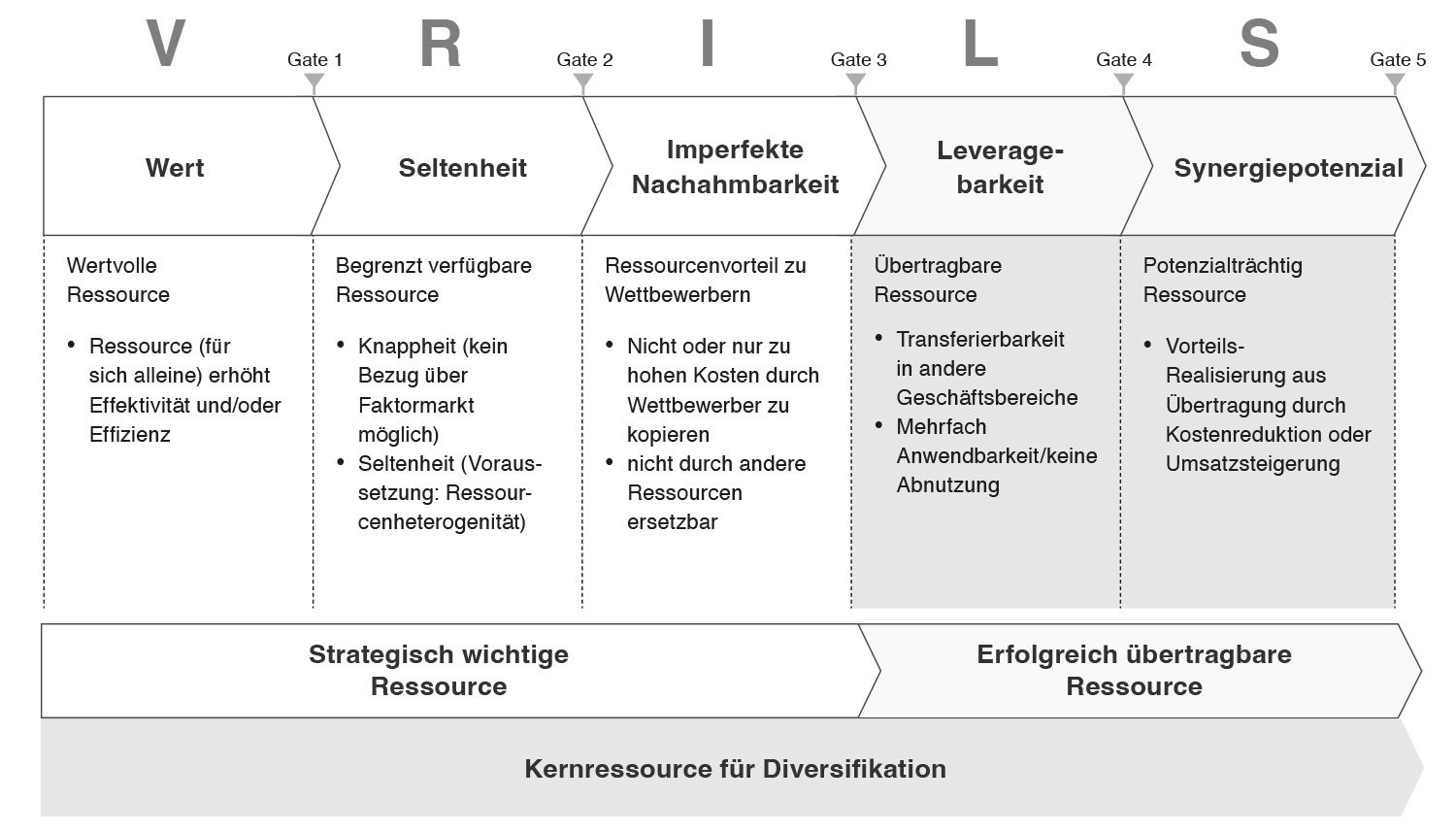

VRILS-Modell

Das VRIO-Framework kann durch die Erweiterung um die beiden Faktoren Leverage und Synergiepotenzial zum VRILS-Modell weiterentwickelt werden. VRILS steht für Value, Rareness, Imperfect Imitability/ Substitutability, Leveragability und Synergy Potential. Zweck dieser Erweiterung ist die Identifikation von Wachstumspotenzialen im eigenen Unternehmen, die durch Diversifikation realisiert werden können. Die bereits auf Wert, Seltenheit und Imitierbarkeit hin untersuchten Ressourcen werden bei VRILS in einem erweiterten Ansatz betrachtet. Im Fokus stehen dabei Überlegungen, inwieweit die Eigenschaften der im Unternehmen verfügbaren besonderen Ressourcen zur Nutzung in weiteren Feldern geeignet sind. Da in Bezug auf die als Schlüsselressourcen erkannten Fähigkeiten und Ressourcen schon festgestellt wurde, dass sie dem Unternehmen einen Wettbewerbsvorteil ermöglichen, bietet es sich an, auch bei Wachstumsstrategien bei ihnen anzusetzen. Mit dem VRILS-Modell kann ermittelt werden, wo diesbezüglich die größten Potenziale im Unternehmen verborgen sind (Vgl. eingehend dazu Weiss (2008)).

Bei der Frage nach dem Leverage der Ressourcen wird überprüft, ob die Wirksamkeit der Ressource in einem Geschäftsbereich auf andere Geschäftsfelder übertragen werden kann. Wenn die Wettbewerbsvorteile in einem Geschäftsbereich realisiert werden konnten, ist dies gegebenenfalls auch in anderen Bereichen möglich. Aus der bereits bestehenden Struktur zur Nutzung einer Ressource ergeben sich möglicherweise Hebelwirkungen für den Einsatz in anderen Geschäftsbereichen. Unter Umständen sind die vorhandenen Ressourcen auch ohne Abnutzungseffekte in weiteren Bereichen einsetzbar. Dazu muss in dem anderen Geschäftsbereich der Wert der Ressource ermittelt und das Wettbewerbsumfeld detailliert auf Substitute der Ressource untersucht werden.

Die letzte Frage bezieht sich auf mögliche Synergieeffekte bei der Nutzung der Ressource in anderen Anwendungsfeldern. Es lassen sich vielfach Kostenreduktionen realisieren, wenn sich durch die Anwendung der besonderen Ressourcen höhere Umsätze und Produktionsmengen ergeben. Die Synergien entstehen dabei durch Optimierung von Umsatz oder Reduktion der Kosten. Da die Ressourcen in einem größeren Maßstab genutzt werden können und der Einsatz auf verschiedene Geschäftsfelder ausgeweitet wird, können durch Doppelnutzung oder optimale Kapazitätsausnutzung effizientere Prozesse etabliert werden. Bereits das Umsatzwachstum, das durch die Diversifikation der Ressource in verschiedenen Anwendungsfeldern möglich wird, stärkt die Position des Unternehmens im Wettbewerb. So kann durch die gezielte Evaluation der Eigenschaften der besonderen Ressourcen in einer VRILS-Analyse ein bestehender Wettbewerbsvorteil ausgebaut werden.

Als Beispiel eines erfolgreichen „Ressourcen-Leverages“ kann die Firma Apple mit der Entwicklung des MP3-Players iPod genannt werden. Das Unternehmen konnte durch die Nutzung der Entwicklungs- und Fertigungskompetenz sowie der Adaption von Designelementen der bestehenden Geräte eine so hohe Funktionalität und Qualität erreichen, dass sie einen Markt für tragbare Musikplayer schaffen konnten. Dies wäre ohne die erfolgreiche Übertragung der Ressourcen kaum möglich gewesen. Die bei Apple stark ausgeprägte Ressource „Marke“ und das geschaffene Image konnten den Erfolg des iPods durch das Konsumentenvertrauen wirkungsvoll unterstützen. Dieses Synergiepotential reduzierte wesentlich den Marketing- und Werbeaufwand zur Etablierung des neuartigen Geräts.

An ressourcenbasierten Ansätzen wie VRIO und VRILS wurde aber auch Kritik geäußert. Zum einen werden die verwendeten Begriffe uneinheitlich verwendet, weiterhin besteht die Gefahr, dass wegen der Fokussierung auf interne Stärken das externe Unternehmensumfeld vernachlässigt würde. Außerdem wird darauf hingewiesen, dass in Zeiten schneller Produktlebenszyklen dauerhafte Wettbewerbsvorteile kaum noch realisierbar sind.(Vgl. Powalla (2009) S. 47)

Dennoch weist Powalla auf die Erfolge dieser Ansätze hin. Während die empirische Forschung noch darüber streitet, wie stark der Zusammenhang zwischen Ressourcen und Unternehmenserfolg tatsächlich ist, entwickelte sich die Theorie zu einem verbreiteten Ansatz zur Analyse von strategischen Wettbewerbsvorteilen in Unternehmen.